برای یک سرمایهگذاری موفق در بازار سهام با استفاده از روش مستقیم، کسب دانش، تجربه و اطلاعات درباره انواع روش های تحلیل مانند تحلیل تکنیکال، بنیادی، تابلو خوانی و … ضروری است.

تصمیمات سرمایهگذاران برای انجام معاملات وابسته به عوامل متعددی است. این عوامل شامل متغیرهای اقتصادی، تجربه و دانش، هدفها و زمانبندی سرمایهگذاری، تحلیلهای تکنیکال و بنیادی بازار، ریسک پذیری و اخبار و رویدادهای روزمره میشود.

در این مقاله قصد داریم که به بررسی تحلیل تکنیکال و الگوهای پرکاربرد آن بپردازیم.

تحلیل تکنیکال

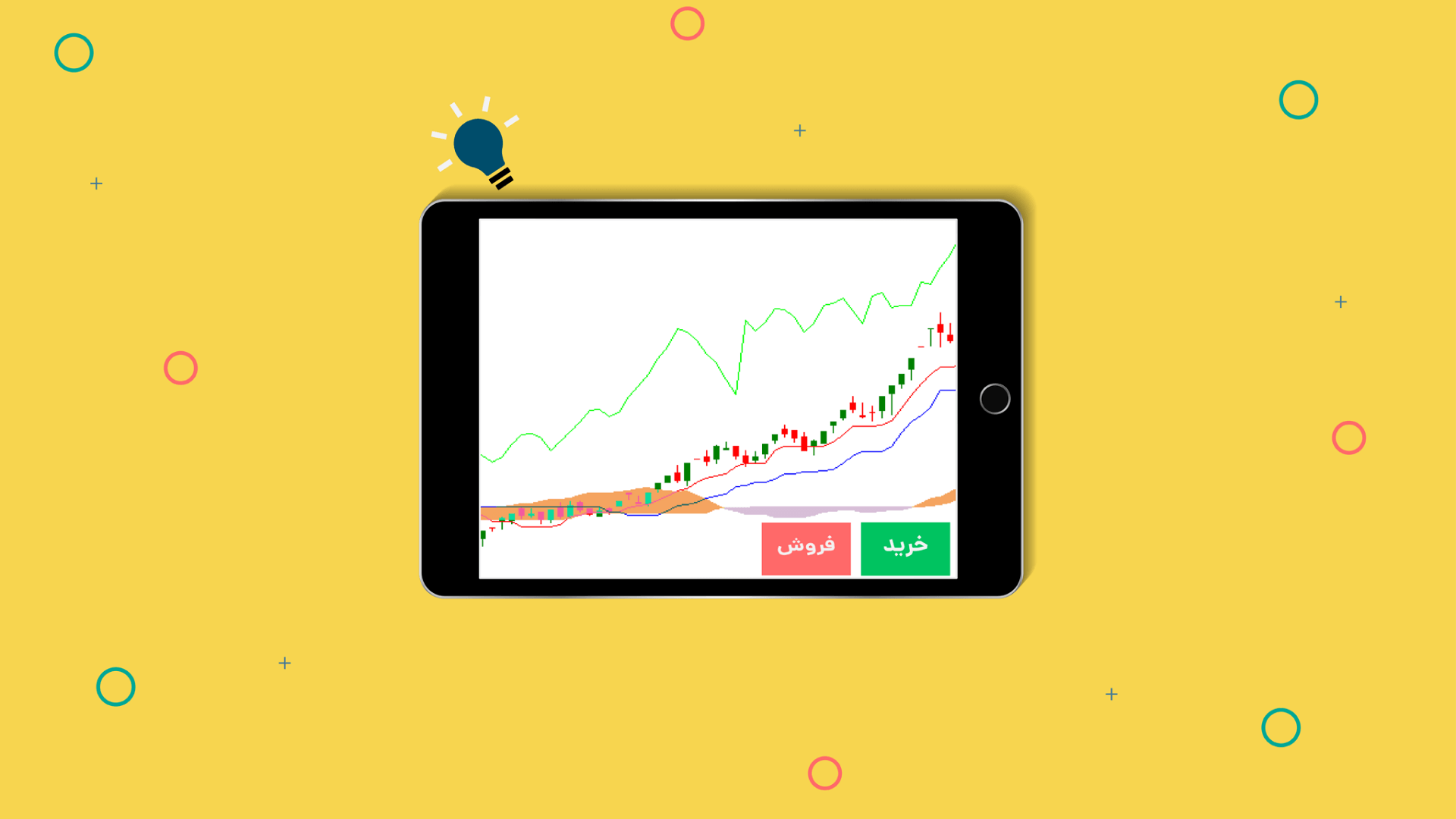

تحلیل تکنیکال یک روش برای تحلیل بازارهای مالی است که بر اساس تجزیه و تحلیل دادههای تاریخی قیمت و حجم معاملات انجام میشود.

در این روش، تحلیلگران تکنیکال سعی میکنند الگوها و روندهای قیمتی را در نمودارهای قیمت شناسایی کرده و زمان احتمالی مناسب برای ورود به یک موقعیت معاملاتی یا خروج از آن را مشخص و تصمیمهای سرمایهگذاری جدیدی را اتخاذ کنند.

به صورت کلی سبکها و ابزارهای گوناگونی در تحلیل تکنیکال به کار گرفته میشوند. هر شخص تلاش میکند تا متناسب با ترجیحات خود، بهترین ابزار تحلیل تکنیکال را در استراتژی معاملاتی خود به کار گیرد.

ایچیموکو

ایچیموکو یکی از اندیکاتورهای پرکاربرد تحلیل تکنیکال است که توسط یکی از تحلیلگران ژاپنی به نام هوسودا گوئیچی در دهه ۱۹۳۰ معرفی شد. این ابزار برای بررسی روندهای قیمتی و تشخیص سطوح حمایت و مقاومت در بازارهای مالی استفاده میشود.

اصلیترین عناصر ایچیموکو عبارتند از:

۱- خط Tenkan-sen (خط تنکان-سِن): برای محاسبه تنکانسن نیاز است که میانگین بین بالاترین و پایین ترین قیمت را در یک بازه ۹ کندلی مشخص کنید. سیگنالهای تنکانسن معمولا ضعیف و تکمیل کننده سایر سیگنالها خواهد بود.

۲- خط Kijun-sen (خط کیجون-سِن): برای محاسبه خط کیجونسن در هر نقطه، نیاز است که با استفاده از ابزار خطکش در بازه زمانی ۲۶ کندل قبلی، بالاترین و پایینترین قیمت را مشخص کرده و سپس میانگین این دو قیمت را محاسبه کنید. به این ترتیب، خط کیجونسن به صورت یک خط روی نمودار قیمت قرار میگیرد و تغییرات در جهت نمودار قیمت را نمایش میدهد.

۳-خط Senkou Span A (خط سنکو-اسپن آ):برای محاسبه خط Senkou Span A، نیاز است که میانگینی از خط تنکانسن و کیجونسن را در یک بازه ۲۶ کندلی در گذشته محاسبه کنید. سپس عدد محاسبه شده را به اندازه ۲۶ کندل به سمت جلو شیفت دهید.

۴-خط Senkou Span B (خط سنکو-اسپن بی): برای محاسبه خط Senkou Span B، نیاز است که برای هر نقطه میانگینی از بالاترین و پایین ترین قیمت را در یک بازه ۵۲ کندلی محاسبه کرده و سپس آن را به اندازه ۲۶ کندل به سمت جلو شیفت دهید.

۵–چیکو اسپن : چیکو اسپن دقیقا همان نمودار قیمت است.برای محاسبه خط چیکو اسپن، قیمت فعلی را به اندازه ۲۶ کندل به سمت عقب شیفت میدهیم. این خط به عنوان یک نمودار تاخیری عمل میکند و میتواند در تأیید سیگنالهای تحلیل تکنیکال مورد استفاده قرار گیرد.

۶- ابر ایچیموکو : این ابر ناحیه میانی بین خط Senkou Span A و خط Senkou Span B است.

البته، همانند سایر روشهای تحلیلی، ایچیموکو نیز به تنهایی نمیتواند پیشبینیهای صحیح و قطعی را انجام دهد و استفاده از سایر ابزارها و اطلاعات مهم دیگر نیز در کنار ایچیموکو توصیه میشود.

کندل شناسی

نمودار شمعی یا نمودار کندل استیک (Candlestick Charting) یکی از انواع نمودارهای پر استفاده در تحلیل تکنیکال است که مشابه سایر نمودارها، تغییرات قیمتی سهام را نشان میدهد. در این نمودار، قیمت هر دارایی در یک بازهی زمانی مشخص را با استفاده از کندلها نمایش میدهند و هر کندل نیز معمولا شامل یک بدنه (body) و دو سایه (shadow) است.

بدنه کندل نشاندهنده قیمت باز و بسته شدن یک دارایی در آن بازهی زمانی است. سایهها در دو طرف بدنه کندل قرار میگیرند و نشاندهنده بالاترین و پایین ترین قیمت سهام در طول بازهی زمانی مد نظر است.

با استفاده از کندلها میتوان الگوهای مختلفی را شناسایی کرد که نشاندهنده تغییرات قیمت و رفتار بازار است. برخی از الگوهای معروف کندلی شامل ماروبوزو (Marubozu)، دوجی (Doji) و پینبار (Pin Bar) است. این الگوها میتوانند نشاندهنده تغییر جهت قیمت، تعادل بین خریداران و فروشندگان، قدرت روند و سایر پدیدههای بازار باشند.

کندل شناسی به عنوان یک روش تحلیلی در تحلیل تکنیکال، معمولا همراه با سایر روشهای تحلیل تکنیکال مانند پرایس اکشن و اندیکاتورهای مختلف استفاده میشود تا ترکیبی کامل و جامع از اطلاعات را برای تحلیل بازار و اتخاذ تصمیمهای سرمایهگذاری فراهم کند.