از ضریب بتا چه می دانید؟ آیا با عملکرد آن در بازار ارزهای دیجیتال و دیگر بازارای مالی آشنا هستید؟ برای آشنایی شما با این مفهوم باید بگوییم که ضریب بتا یا عامل بتا (Beta coefficient) معیاری برای اندازهگیری نوسان (یا ریسک سیستماتیک) یک سهم نسبت به کل بازار است.

ضریب بتا در مدل قیمتگذاری داراییهای سرمایهای (CAMP) به کار میرود که رابطه میان ریسک سیستماتیک (Systematic Risk) و بازدهی انتظاری (Expected Return) دارییها را توضیح میدهد. CAMP یا همان مدل قیمتگذاری داراییهای سرمایهای به طور گسترده به عنوان روشی برای قیمتگذاری اوراق بهادار ریسکی و تخمین بازدهی انتظاری داراییها به کار میرود و هر دو عامل ریسک دارایی و هزینه سرمایه هم در آن لحاظ میشود.

روش محاسبه ضریب بتا (β) سهم

این عامل، بیثباتی و نوسان یک سهم خاص را نسبت به ریسک سیستماتیک کل بازار اندازه میگیرد. از لحاظ آماری، بتا نمایانگر شیب خط رگرسیون مجموعه نقاط داده (Data Points: مقداری عددی روی نمودار) است. در علوم مالی، هر کدام از نقاط داده نمایانگر بازدهی یک سهم خاص در مقابل کل بازار است.

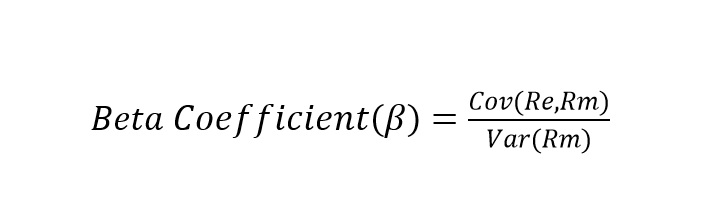

در واقع عامل بتا بازدهی سهم را در واکنش به نوسانات بازار توصیف میکند. ضریب بتای یک سهم با تقسیم حاصل کواریانس بازدهی سهم و بازدهی بازار به واریانس بازدهی بازار طی یک دورۀ مشخص به دست میآید.

ضریب بتا به صورت زیر محاسبه میشود:

که در آن:

Re برابر است با بازدهی یک سهام خاص

Rm برابر است با بازدهی کل بازار

صورت کسر، یعنی کوواریانس بازدهی سهم و بازار (Covariance(Re,Rm)) به این معنی است که چه مقدار از تغییرات بازدهی سهم یا ارز دیجیتال به تغییرات بازدهی بازار مربوط است.

مخرج کسر، یعنی واریانس بازدهی بازار (Variance(Rm)) بیانگر میزان پراکندگی مجموعه نقاط داده از مقدار میانگین آن است.

محاسبه مقدار عامل بتا به سرمایهگذاران کمک میکند دریابند که آیا حرکت قیمت یک ارز دیجیتال یا سهم با باقی بازار همراستا است یا خیر. این ضریب همچنین میتواند اطلاعاتی در مورد میزان نوسان (یا مقدار ریسک) یک ارز دیجیتال نسبت با رمزارزهای دیگر بازار ارائه دهد. برای اینکه اطلاعات ارائهشده توسط ضریب بتا مفید باشد، لازم است که سهم و بازار با هم مرتبط باشند. به عنوان مثال محاسبه ضریب بتا برای اوراق قرضه ETF و S&P 500 نمیتواند اطلاعات مفیدی ارائه دهد؛ زیرا اوراق قرضه و سهام چندان شباهتی به هم ندارند. اما محاسبه این ضریب برای قیمت رمزارزها و بازدهی کل بازار کریپتو همواره اطلاعات مناسبی را ارائه میدهد.

برای کسب اطمینان از مناسب بودن معیاری (بازار) که در نسبت با یک سهم خاص سنجیده میشود، لازم است که مقدار ضریب تعیین (R-squared) آن سهم زیاد باشد. ضریب تعیین، معیاری در علم آمار است که درصد تغییر قیمت تاریخی یک رمزارز یا سهم را نشان میدهد.

به عنوان مثال یک صندوق سرمایهگذاری مشترک (ETF) طلا مانند سهام طلای صندوق اسپایدر (GLD) به عملکرد بازار شمش طلا وابسته است. در نتیجه یک صندوق سرمایهگذاری مشترک (ETF) طلا نسبت به شاخص S&P 500 ضریب بتا و ضریب تعیین پایینی دارد.

میتوان مفهوم ریسک را به دو دسته تفکیک کرد. دسته اول ریسک سیستماتیک نام دارد که به ریسک کاهش قیمت کلی بازار مربوط است. بحران مالی سال ۲۰۱۸ به این نوع ریسک مربوط بود و تنوع سهام موجود در پرتفوی سرمایهگذاران نمیتواند از این نوع ریسک بکاهد. ریسک تنوعناپذیر (un-diversifiable risk) نام دیگر ریسک سیستماتیک است.

ریسک غیرسیستماتیک یا ریسک تنوعپذیر (Diversifiable Risk) به نااطمینانی یک سهم یا صنعت خاص مربوط است. به عنوان مثال اعلام خبر ناگهانی و غافلگیرکننده مبنی بر وجود درصد بالایی از ترکیبات خطرناک فرمالدئید در کفپوشهای چوبی محصول شرکت Lumber Liquidators در سال ۲۰۱۵ نمونهای از ریسک غیرسیستماتیک است. این ریسک مختص یک سهم یا شرکت است و میتوان مقدار آن را با تنوعبخشی به سهام کاهش داد.

انواع مقادیر ضریب بتا

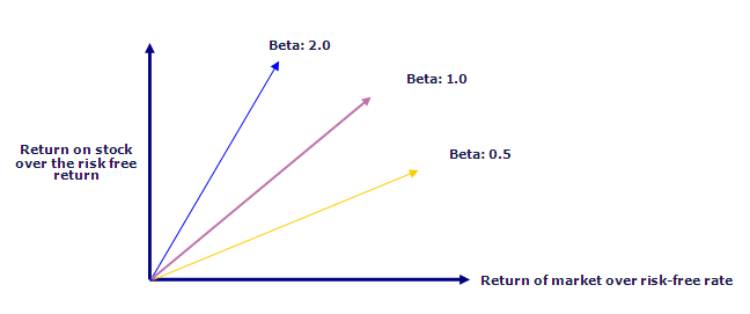

ضریب بتا برابر با ۱

اگر عامل بتای رمزارز یا سهمی برابر با مقدار ۱ باشد، یعنی قیمت ارز دیجیتال یا سهم به شدت با بازار همبستگی دارد. سهمی که ضریب بتای آن ۱ است، ریسک سیستماتیک دارد. باید توجه کرد که نمیتوان با محاسبه ضریب بتا ریسک غیرسیستماتیک را تشخیص داد. افزودن سهمی با ضریب بتای ۱ به پرتفو (سبد دارایی) باعث افزایش ریسک پرتفو نمیشود اما از طرفی هم احتمال بازدهی اضافی آن سبد را افزایش نمیدهد.

β کمتر از ۱

اگر عامل بتا کمتر از ۱ باشد، به این معنی است که از منظر تئوری میزان نوسانات آن رمزارز یا سهم از مقدار نوسان بازار کمتر است. افزودن چنین رمزارز یا سهمی به یک سبد دارایی، از میزان ریسک سبد میکاهد.

β بیشتر از ۱

اگر عامل بتای سهمی بزرگتر از ۱ باشد، از منظر تئوری به این معنی است که بیشتر از بازار نوسان میکند. به عنوان مثال اگر ضریب بتای سهمی خاص ۱۰۲ باشد، یعنی ۲۰% بیشتر از بازار نوسان دارد. سهام حوزۀ تکنولوژی و همچنین سهامی که ارزش بازار پایینی دارند، معمولاً ضریب بتای بیشتری نسبت به بازار دارند. افزودن چنین سهمی به یک سبد دارایی، ریسک سبد را افزایش میدهد و در کنار آن ممکن است بازدهی انتظاری نیز افزایش یابد.

β منفی

بعضی از سهمها ضریب بتای منفی دارند. سهمی با ضریب بتا ۱- بیانگر همبستگی معکوس سهم با بازار است. چنین سهمی میتواند نمایانگر معکوسی از روند بازار باشد. معاملات اختیار فروش (Put Options) و صندوقهای مشترک سرمایهگذاری معکوس (Inverse ETFs) به گونهای طراحی شدهاند که ضریب بتای منفی داشته باشند. همچنین معدودی از گروههای صنعتی هستند که ضریب بتای منفی در آنها رایج است، مانند استخراجکنندگان طلا و همینطور برخی توکن های لوریج شده نیز بتای منفی دارند.

ضریب بتا در تئوری و در عمل

عامل بتا در تئوری فرض میکند که بازدهی ارز دیجیتال یا سهم از منظر علم آمار به صورت نرمال توزیع میشود؛ اما بازارهای مالی مستعد شگفتیهای فراوانی هستند. در واقعیت بازدهی همیشه به صورت نرمال توزیع نمیشود. در نتیجه پیشبینی ضریب بتا در مورد آینده قیمت یک ارز دیجیتال سهم همیشه درست از آب در نمیآید و ممکن است اشتباه باشد.

سهمی با بتای پایین ممکن است نوسانات کمی داشته باشد و حتی احتمال دارد در بلندمدت هم روندی نزولی در پیش بگیرد. در نتیجه، اضافه کردن سهمی با روند نزولی، تنها زمانی ریسک سبد دارایی را کاهش میدهد که سرمایهگذار ریسک را بر اساس نوسان تعریف کند. اما در عمل، سهمی با ضریب بتای اندک که روندی نزولی دارد، به احتمال زیاد باعث بهبود عملکرد سبد دارایی نمیشود.

به همین ترتیب، سهمی با ضریب بتای بالا که عمدتاً به سمت بالا در نوسان است، ریسک سبد دارایی را افزایش خواهد داد؛ اما از طرفی هم ممکن است عواید آتی و بازدهی را زیاد کند. به همین دلیل توصیه میشود که سرمایهگذار برای ارزیابی یک سهم، هم از ضریب بتا و هم از وجوه دیگری مانند عوامل تکنیکال و فاندامنتال استفاده کند.

محدودیتها و معایب ضریب بتا

با وجود اینکه ضریب بتا میتواند اطلاعات مفیدی از ارزیابی یک سهم ارائه دهد اما محدودیتهایی هم دارد. ضریب بتا برای تعیین ریسک کوتاهمدت سهم و همچنین در تحلیل نوسانات برای مدل قیمتگذاری داراییهای سرمایهای مفید است. اما از آنجایی که ضریب بتا با استفاده از نقاط داده تاریخی محاسبه میشود، لذا در پیشبینی قیمتهای آینده چندان به کار سرمایهگذاران نمیآید.

از طرفی دیگر، در سرمایهگذاریهای بلندهمدت نیز چندان کاربرد ندارد؛ زیرا نوسانات قیمت ارز دیجیتال یا سهم میتواند به طرز قابل توجهی از یک سال تا سال دیگر متفاوت باشد و بسته به مرحله رشد شرکت و عواملی دیگر تغییر کند.