بانک مرکزی استرالیا و یک بلوف داویش

بانک مرکزی استرالیا بارها اعلام کرده است که مطلقا قصد ندارد تا سال ۲۰۲۴ نرخ بهره را افزایش دهد. با این حال، با برداشته شدن تدریجی قرنطینهها در استرالیا به خاطر افزایش نرخ واکسیناسیون به نظر میرسد که اقتصاد در چند ماه آتی بهبود بزرگی را تجربه کند. در این میان تورم نیز در حال افزایش است و قیمتهای اساسی به تدریج رشد میکنند.

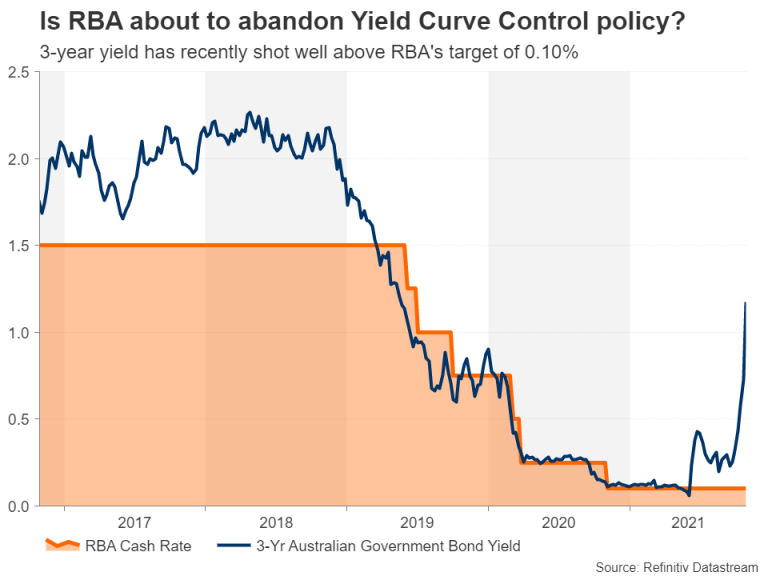

اگرچه ممکن است مدتی طول بکشد که دستمزدها به صورت پایداری شروع به افزایش کنند (افزایش دستمزدها معیار کلیدی RBA برای افزایش نرخ بهره است)، با این حال سرمایهگذاران تصور میکنند که مساله فقط زمان است و پیشبینی میکنند نرخ بهره خیلی زودتر افزایش پیدا میکنند. معاملات آتی نرخ بهره در حال حاضر حاکی از چهار افزایش در سال آینده است. سیاستگذاران احتمالا تلاش خواهند کرد تا این انتظارات را به عقب برانند. البته نه به طور کامل. بانک مرکزی استرالیا اجازه داده است که بازدهی اوراق سه ساله دولت استرالیا در روزهای اخیر از هدف ۰.۱۰ درصدی خود عبور کند و این موضوع گمانهزنیها را مبنی بر کنار گذاشتن سیاست کنترل منحنی بازده توسط RBA افزایش داده است.

گزینه دیگری که نمیتوان آن را رد کرد، کاهش بیشتر خرید دارایی است. البته مشخص نیست این اتفاق در جلسه هفته بعد که روز سهشنبه برگزار میشود، رخ بدهد. چنین حرکتی یک چرخش هاوکیش بزرگ خواهد بود، زیرا این تصمیم قبلا به خاطر واکنش به قرنطینههای طولانی مدت، به ماه فوریه موکول شده بود. البته از آن زمان تا به امروز چشمانداز کرونا تغییری نکرده است اما چشمانداز تورم تغییر کرده است.

بنابراین، بانک مرکزی استرالیا در جلسه هفته آینده خود حداقل نوعی کاهش زودهنگام محرکها را نشان خواهد داد که میتواند برداشتن کنترل منحنی بازده باشد. این موضوع میتواند دلار استرالیا را تقویت کند. در کنار جلسه سیاستگذاری، معاملهگران دلار استرالیا به مجوزهای ساختمانی ماه سپتامبر که روز چهارشنبه منتشر میشود در کنار آمار تجاری و خرده فروشی در روز پنجشنبه نیز نگاهی خواهند داشت. همچنین جلسه بانک مرکزی استرالیا حاوی آخرین پیشبینیهای این بانک از وضعیت اقتصادی خواهد بود.

دادههای اشتغال نیوزلند زیر نظر کیوی

در اقیانوسیه بمانیم. آمار سه ماهه اشتغال در نیوزلند روز چهارشنبه منتشر میشود. همچنین دادههای PMI تولیدی چین نیز در روز دوشنبه منتشر میشود که میتواند جریانهای ریسک را تغییر داده و منجر به نوسان در آزی و کیوی شود.

نرخ بیکاری، رشد اشتغال و هزینه نیروی کار در سه ماهه سوم برای دلار نیوزلند مهم خواهد بود. زیرا میتواند بانک مرکزی این کشور را در جلسه آتی آن در اواخر نوامبر به سمت افزایش تهاجمی ۵۰ نقطه پایهای نرخ بهره سوق بدهد. با این حال، با توجه به توانایی بازارها در کنار گذاشتن مداوم اخبار منفی، هرگونه آمار ناامید کننده در آمار PMI تولیدی چین احتمالا تنها به طور موقت بر احساسات ریسک تاثیر میگذارد.

فدرال رزرو شروع به تیپرینگ میکند اما افزایش نرخ بهره را مسکوت میگذارد

بازارها به طور گستردهای پیشبینی میکنند که فدرال رزرو در جلسه روز چهارشنبه خود کاهش خرید ماهانه اوراق خزانهداری را اعلام میکند. تیپرینگ میتواند چند روز پس از جلسه آغاز شود. اما این تصمیم کاملا قیمتگذاری شده و سرمایهگذاران توجه خود را به کنفرانس مطبوعاتی پاول، رئیس فدرال رزرو معطوف خواهند کرد.

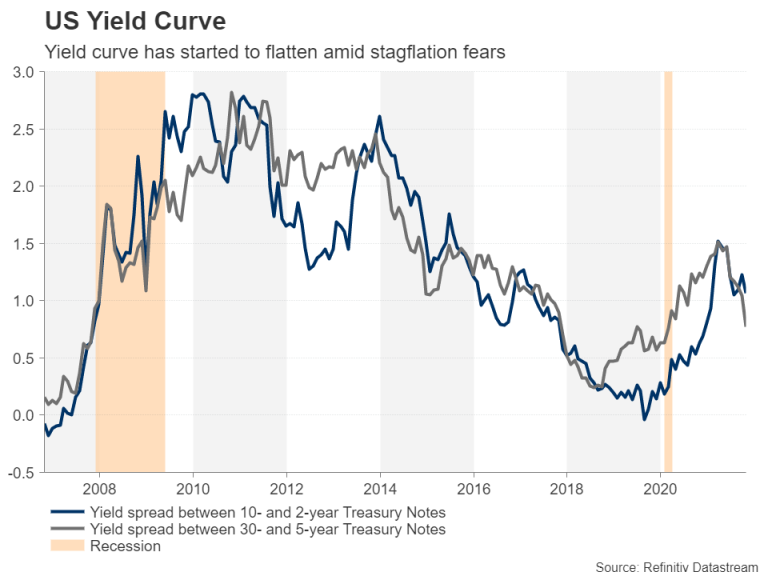

بازارهای اوراق خزانهداری اخیرا در سردرگمی به سر میبرند، به طوری که بازده اوراق خزانهداری با سررسید کوتاه مدت به شدت افزایش یافته اما بازده اوراق با سررسید بلندمدت قادر به افزایش نیست که این موضوع منحنی بازده را مسطح کرده است. تفسیر این موضوع میتواند آن باشد که سرمایهگذاران فکر میکنند سیاستگذاران مجبور خواهند شد زودتر نسبت به افزایش نرخ بهره اقدام کنند اما اقتصادهای شکننده مانع از افزایش تند نرخ بهره میشود.

اگرچه پاول به احتمال زیاد میخواهد که در نشست مطبوعاتی خود از صحبت در مورد افزایش نرخ بهره خودداری کند و ضمن حفظ احتیاط بر پیشرفت در بهبود اقتصادی تاکید کند، اما ممکن است زمانی که در مورد تورم صحبت میکند، سرنخهایی در مورد زمانبندی افزایش نرخ بهره ارائه کند. اگر پاول بگوید که دیگر مطمئن نیست تورم بالا گذرا باشد، این امر میتواند منجر به آن شود که بازار بر روی افزایش نرخ بهره بلافاصله پس از پایان تیپرینگ شرطبندی کنند. در این سناریو اولین افزایش نرخ بهره اواسط سال ۲۰۲۲ خواهد بود.

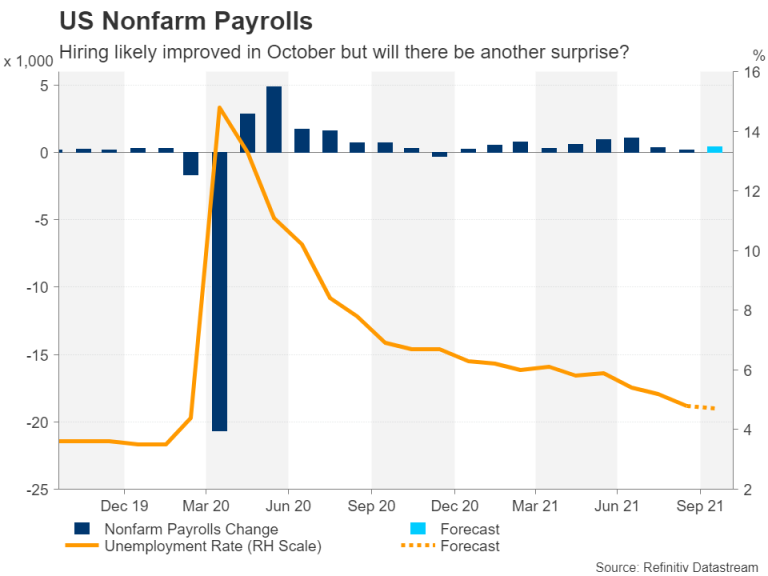

اما به احتمال زیاد، جلسه FOMC بدون حادثه باشد و این گزارش اشتغال روز جمعه است که میتواند بازار را تکان دهد. انتظار میرود اقتصاد ایالات متحده در ماه اکتبر ۴۲۵ هزار شغل ایجاد کند (قبلی ۱۹۴ هزار شغل بود) پس از غافلگیریهای اخیر، باز هم ممکن است این آمار بسیار کمتر یا بیشتر از انتظارات باشد. بنابراین ممکن است دلار آمریکا در هفته آینده تنها روز جمعه کمی نوسان به خود ببیند و در طول هفته در جا بزند.

دادههای دیگری که ارزش تماشا دارند، PMI تولیدی از ISM است که روز دوشنبه منتشر میشود. همچنین PMI غیرتولیدی در روز چهارشنبه در کنار سفارشات کارخانهجات منتشر خواهد شد.

بانک انگلستان: افزایش میدهند یا نمیدهند؟

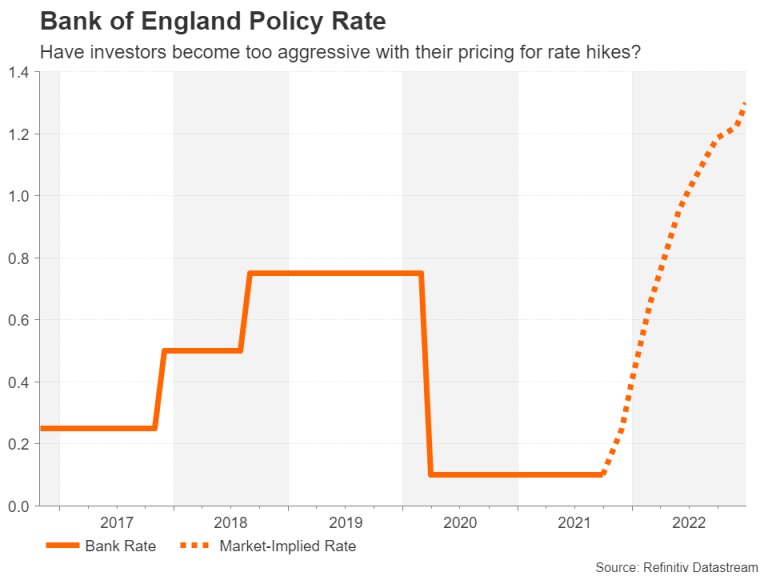

از آخرین جلسه سیاستگذاری بانک انگلستان در ماه سپتامبر، این بانک به طور غیرقابل انکاری قیمتگذاری بازار بر روی افزایش نرخ بهره را هدایت کرده است. این بانک مکررا اشاره کرده است که افزایش نرخ بهره ممکن است پیش از پایان تیپرینگ «مناسب» باشد. اتفاقی که در دنیای QE کمی غیرمعمول است. این موضوع احتمال افزایش ۱۵ نقطه پایهای در نرخ بهره برای ماه نوامبر را به بیش از ۶۰ درصد رسانده است. همچنین قیمتگذاری بر روی این افزایش نرخ بهره در ماه فوریه ۱۰۰ درصد است.

با این حال، به نظر میرسد که برخی از اعضای کمیته سیاست پولی (MPC) هنوز برای سیاستهای انقباضی زودهنگام آماده نیستند و بانک انگلستان نیز سابقه خوبی در ارتباطات واضح ندارد. بنابراین این ریسک وجود دارد که شرطبندیها بیش از حد هاوکیش باشند.

اقتصاددانان نیز متقاعد نشده و فکر نمیکنند که در روز پنجشنبه خبری از افزایش نرخ بهره باشد. اما حتی اگر چنین باشد، ممکن است پوند لزوما فروش قابل توجهی مشاهده نکند. نگرانیها مبنی بر اینکه محدودیتهای سمت عرضه، کمبود کارگران و هزینههای فزاینده انرژی برای اقتصاد بریتانیا بیشتر از همتایانش است که میتواند افزایش پوند ناشی از افزایش نرخ بهره را محدود کند.

یک جلسه داویشتر از حد انتظار حتی میتوند برای ارز مثبت باشد، زیرا نگرانیها ناشی از سیاستهای انقباضی را که میتواند مانع رشد اقتصادی شوند، کاهش دهد. در کنار آن، سرمایهگذاران به پیشبینیهای اقتصادی به روز شده بانک انگلستان نیز اهمیت میدهند تا ببینند مسیر افزایش نرخ بهره از نظر این بانک چقدر با بازار هماهنگ است.

یورو، آرامش در میان طوفان

در آن طرف کانال مانش، یورو هفته آرامی را پشت سر خواهد گذشت. در این منطقه شاخص قیمت تولید کننده و برآورد نهایی PMI کامپوزیت برای ماه اکتبر در روز پنجشنبه میتواند کمی توجهات را به خود جلب کند. آمار سفارشات صنعتی آلمان روز پنجشنبه و تولیدات صنعتی روز جمعه، که هر دو برای ماه سپتامبر است، بررسی خواهد شد.

با این حال، پس از آنکه بانک مرکزی اروپا انتظارات برای افزایش زودهنگام نرخ بهره را کاهش داد، احتمالا دادههای هفته آینده برای یورو چندان اهمیتی نخواهد داشت.

نفت در آستانه نشست اوپک سقوط کرد، فشار بر لونی وارد شد

یکی از بانکهای مرکزی که هیج ابایی از اتخاذ موضع هاوکیش از خود نشان نداد، بانک کانادا بود. سیاستگذاران در جلسه اخیر خود به طور غیرمنتظرهای به برنامه QE پایان دادند و اکنون باید تصمیم بگیرند که نرخ بهره چه زمانی افزایش پیدا کند. گزارش اشتغال روز جمعه میتواند به آنها در این راه کمک کند. اگر یک جهش قوی دیگر در اشتغال ماه اکتبر شاهد باشیم، این امر میتواند انتظارات بازار مبنی بر افزایش نرخ بهره در اوایل سال ۲۰۲۲ را تایید کند. بانک کانادا اعلام کرده است که نرخ بهره را در سه ماهه دوم یا سوم افزایش خواهد داد.

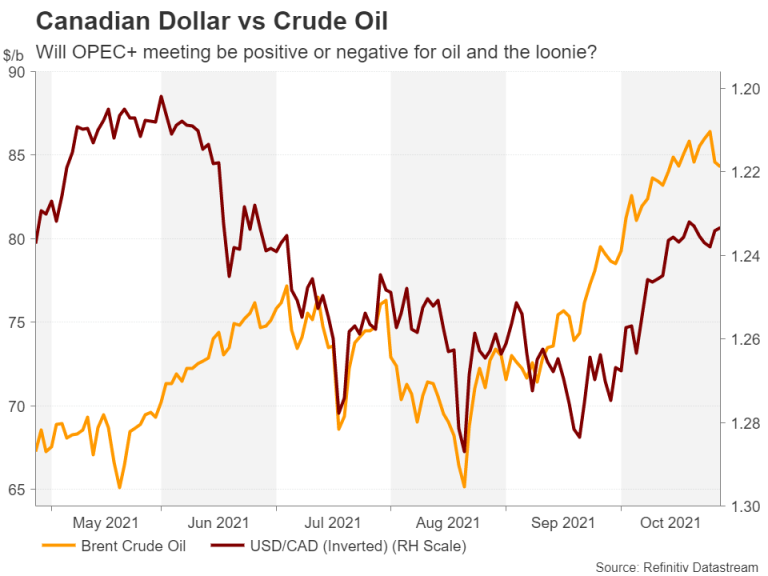

با این حال، علیرغم غافلگیری هاوکیش، افزایش ارزش دلار کانادا پس از نشست سیاستگذاری کم بوده است، چرا که قیمت نفت در حال کاهش است. اوپک و متحدانش روز پنجشنبه هفته آینده برای تصمیمگیری در مورد پایبندی به سهمیههای از پیش تعیین شده و افزایش تولیدات به میزان ماهانه ۴۰۰ هزار بشکه در روز تشکیل جلسه میدهند. به دنبال افزایش اخیر قیمت نفت از اواخر ماه اوت، تولیدکنندگان عمده نفت در حال حاضر توسط ایالات متحده و کشورهای دیگر تحت فشار هستند تا سریعا محدودیتهای عرضه را کاهش دهند.

ائتلاف اوپک پلاس تاکنون در برابر درخواستها برای پمپاژ بیشتر نفت مقاومت کرده است و برخی از اعضا حتی برای دستیابی به اهداف موجود در تلاش هستند. با این حال، اوپک پلاس تمایل به ایجاد شوک دارد، بنابراین، افزایش بیش از حد تولیدات ممکن است رخ بدهد. به خصوص اگر عربستان سعودی تغییر عقیده داده باشد. گزینه دیگر اوپک پلاس افزایش تولیدات به میزان ۸۰۰ هزار بشکه در روز برای ماه نوامبر و عدم افزایش در ماه دسامبر است تا کمبود نفت سریعتر جبران شود.

هرگونه تصمیم غافلگیر کننده برای افزایش تولیدات میتواند جرقه اصلاح شدیدتر در قیمت نفت را ایجاد کند.

منبع: XM