تورمی که نادیده انگاشته شد

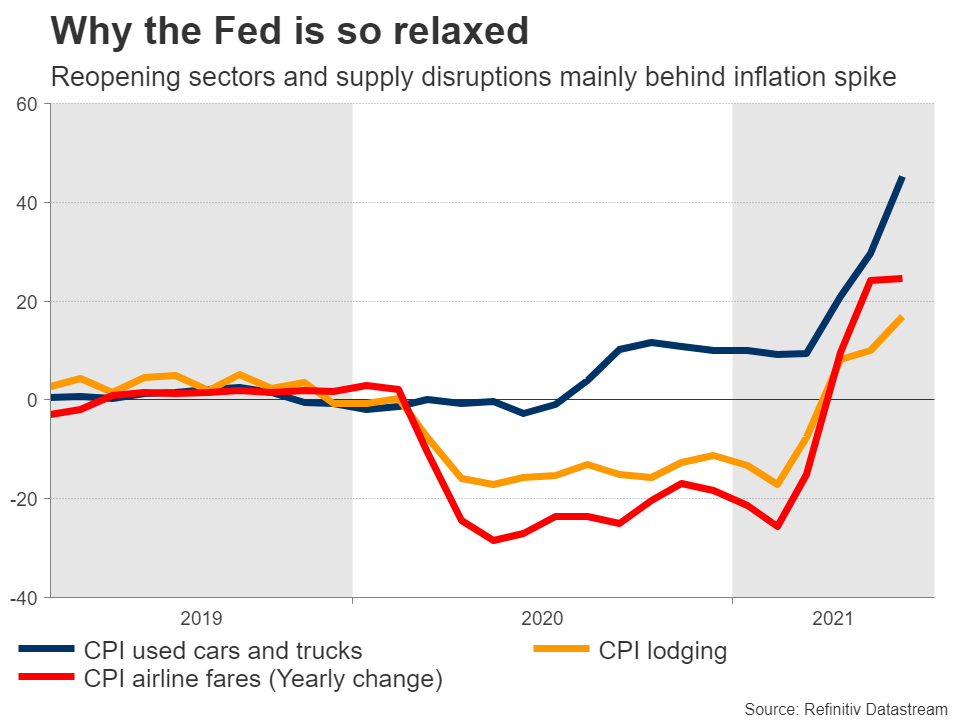

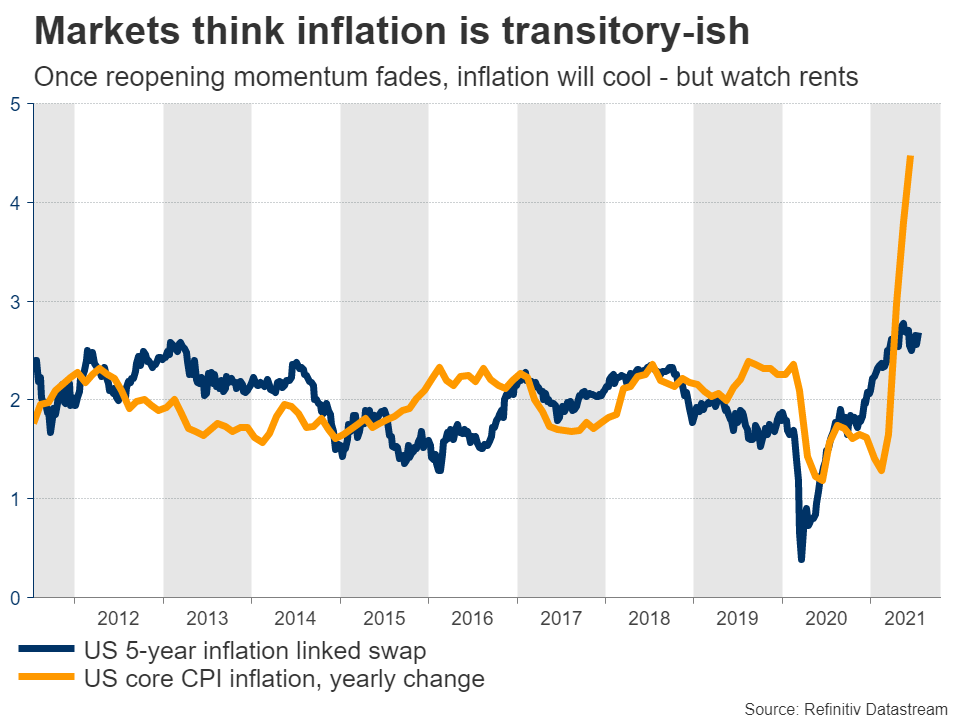

این هفته نیز یک آمار تورمی داغ دیگر در ایالات متحده منتشر شد که بازارها چندان به آن اهمیت ندادند. بیشترین شتاب تورمی در بخشهایی بود که با بازگشایی اقتصاد مرتبط بودند. به همین خاطر فدرال رزرو و بازار اوراق قرضه باز هم آن را نادیده گرفته و این نظریه را دنبال کردند که به زودی با بهبود زنجیره تامین این تورم نیز محو خواهد شد.

استدلال متقابل این است که با محو شدن شتاب بازگشایی، ممکن است عناصر دیگر منجر به افزایش تورم شوند. به عنوان مثال قیمت مسکن دریک سال گذشته افزایش شدید یافته اما رهنها به لطف مهلت تخلیه، افزایش نیافته است. مهلت قانونی در این ماه به پایان میرسد، بنابراین آیا قیمت اجارهبها در ماه اوت اوج میگیرد؟ به یاد داشته باشید که هزینههای مسکن یک سوم کل وزن CPI را تشکیل میدهد.

در همین حال، بسیاری از ایالاتهای تحت حاکمیت جمهوریخواهان، مزایای سخاوتمندانه بیکاری فدرال را که ماه سپتامبر منقضی میشود، کاهش دادهاند. این یعنی کارگران به زودی به سر کار باز خواهند گشت و گزارش اشتغال آمار بسیار درخشانی نشان خواهد داد. به تمام اینها هزینه ۴.۱ تریلیون دلاری بایدن در زمینه زیرساختها را اضافه کنید که میتواند به تنور تورم بدمد.

به عبارت دیگر، ممکن است آمریکا به همان سرعتی که فدرال رزرو و بازارها تصور میکنند، از شرایط تورمی نجات پیدا نکند. با نزدیک شدن اقتصاد به اشتغال کامل و بالا رفتن نرخ تورم در پاییز، ممکن است فدرال رزرو مجبور شود ترمزها را بکشد. این یعنی چاپ پول کمتر و در نهایت نرخ بهره بالاتر که خبر خوبی برای دلار است.

مشابه این داستان را در نیوزلند، کانادا و تاحدودی در انگلستان میبینیم. RBNZ هفته آینده پایان برنامه خرید دارایی خود را اعلام میکند و بازارها ۸۸ درصد احتمال میدهند که ماه آینده نرخ بهره نیوزلند افزایش مییابد. کیوی تاکنون واکنش زیادی نشان نداده است چرا که افزایش بازده با افزایش تورم همراه بوده که در نتیجه تغییرات بازده واقعی را بی اثر کرده است.

اما این موضوع میتواند تغییر کند. RBNZ نرخ بهره را افزایش میدهد و احتمالا تورم کاهش پیدا میکند در نتیجه بازده واقعی افزایش مییابد. این میتواند منجر به تقویت کیوی شود به ویژه در برابر ین و فرانک که به این زودی شاهد افزایش نرخ بهره نخواهند بود.

بانک مرکزی اروپا در قرنطینه نرخ بهره منفی

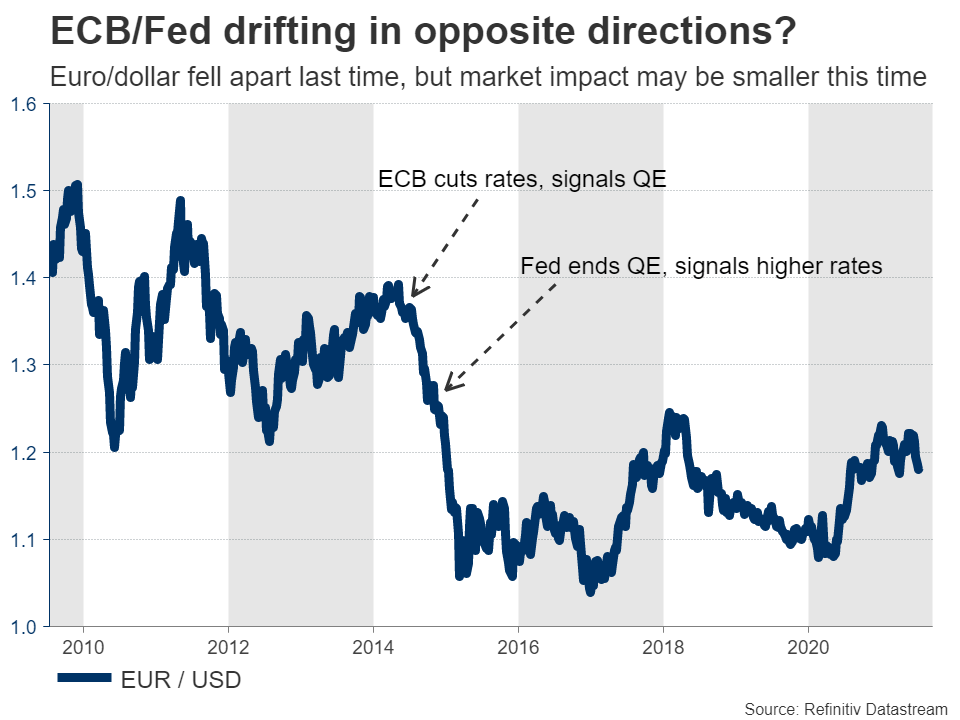

پس از آنکه کریستین لاگارد، رئیس بانک مرکزی اروپا، وعده داد در جلسه سیاستگذاری بانک مرکزی اروپا سیگنالهای سیاستی جدیدی ارائه میکند، همه نگاهها به بانک مرکزی اروپا دوخته شد. این بانک اخیرا هدف تورم خود را افزایش داده است و سیاستگذاران میخواهند نشان دهند که در این زمینه جدی هستند. این کار با ارائه سیگنال عدم افزایش نرخ بهره در بلند مدت انجام خواهد شد. فراتر از تعهد به نرخ بهره منفی در طولانی مدت، ممکن است این پیام از بانک مرکزی اروپا صادر شود که پس از پایان برنامه خرید دارایی همهگیری در سال آینده، احتمالا خرید منظم دارایی جایگزین آن خواهد شد.

به طور خلاصه، برنامه QE مدت بیشتری وجود خواهد داشت. این خبر بدی برای یورو است. با توجه به اینکه بانک مرکزی اروپا همچنان در نرخ بهره منفی قرار دارد، اما فدرال رزرو به سمت افزایش نرخ بهره حرکت میکند، این موضوع به نفع دلار خواهد بود و EURUSD را کاهش خواهد داد. آخرین باری که این دو بانک مرکزی مخالف هم حرکت کردند، سال ۲۰۱۵-۲۰۱۴ بود که به کاهش شدید EURUSD منجر شد. البته این بار ممکن است تاثیر این ریزش کمتر باشد چرا که بانک مرکزی اروپا نرخ بهره را کاهش نخواهد داد اما جهتگیری همان است.

برای منطقه یورو، آمار PMI اولیه برای ماه ژوئیه در روز جمعه منتشر می شود. شتاب بازگشایی اقتصادی در ماه ژوئیه همچنان ادامه دارد اما سویه دلتای کرونا به سرعت در حال گسترش است. اسپانیا، پرتغال و هلند شاهد اوجگیری دوباره کرونا بودهاند. تقریبا غیرممکن است که دولتها یک قرنطینه دیگر را تحمیل کنند چرا که اکثرا نیمی از جمعیت را واکسینه کردهاند اما ممکن است محدودیتهای ملایمی برقرار شود.

آمریکا و انگلستان منتظر PMI

در انگلستان نیز روز جمعه PMI ماه ژوئیه و آمار خرده فروشی ماه ژوئن منتشر میشود. اقتصاد انگلستان به خوبی در حال حرکت است و علیرغم شیوع دوباره کرونا، احتمالا دادهها نیز این بهبود اقتصادی را تایید میکنند. اکنون بیشتر افراد واکسینه شدهاند و افراد بستری شده در بیمارستانها نیز کم است.

چند تن از مقامات بانک مرکزی انگلستان پیشنهاد دادهاند که این بانک باید به زودی برخی از محرکها را کاهش دهد و جلسه بعدی در ماه اوت را به صورت زنده برگزار کند. بانک انگلستان احتمالا نشان خواهد داد که پایان خرید دارایی نزدیک است و زمینه را برای افزایش نرخ بهره آماده میکند. در حال حاضر بازارها برای افزایش نرخ بهره در تابستان سال آینده قیمتگذاری کردهاند و این موضوع یک چشمانداز مطلوب برای پوند فراهم خواهد کرد.

دادههای PMI Markit ایالات متحده نیز روز جمعه منتشر میشود اگرچه معاملهگران معمولا به دادههای ISM توجه میکنند.

صورت جلسه بانک مرکزی استرالیا، دادههای کانادا و دادههای درآمدی شرکتها

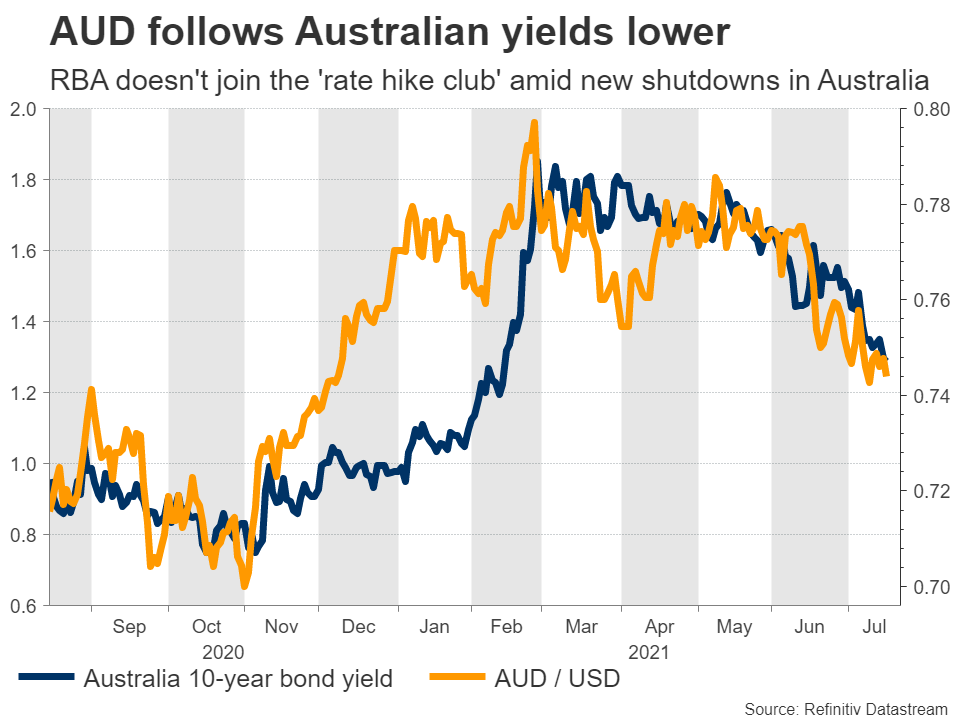

در فضای ارزهای کالامحور، بانک مرکزی استرالیا صورتجلسه مربوط به نشست سیاست گذاری خود در ماه ژوئیه را منتشر میکند. این جلسهای بود که بانک مرکزی استرالیا خرید دارایی خود را کاهش داد اما تکرار کرد که بعید است قبل از سال ۲۰۲۴ نرخ بهره افزایش یابد و سیگنال هاوکیش خود را خنثی کرد.

آخرین قرنطینه در استرالیا، برنامه عادیسازی سیاستهای بانک مرکزی استرالیا را مختل کرده است. همچنین واکسیناسیون در این کشور به کندی انجام میشود. برخلاف کیوی، بعید است که آزی تا چند سال آینده نرخ بهره بالاتر را ببیند که این موضوع ریسک نزولی برای جفت ارز AUDNZD به همراه دارد.

در کانادا، آمار خرده فروشی ماه مه، روز جمعه منتشر میشود. لونی اخیرا به خاطر کاهش قیمت نفت و افزایش مجدد قیمت دلار آمریکا، کاهش یافته است اما نرخ واکسیناسیون در این کشور بالا است و با توجه به هزینههای بالا در ایالات متحده، چشمانداز اقتصادی همچنان روشن است. به نظر میرسد بانک کانادا تا تابستان سال آینده نرخ بهره را افزایش دهد.

در پایان باید به آغاز فصل درآمدی شرکتها نیز اشاره کنیم. هفته آینده شرکتهای کوکاکولا، اینتل، نتفلیکس، جانسون اند جانسون و وریزون، گزارشهای سه ماهه خود را منتشر خواهند کرد.

منبع: XM