هنگامی که قیمتها در حال ریزش هستند، احساسات بازار به سمت منفی سوق پیدا میکند و ترس افراد در بالاترین حد خود قرار دارد. جالب است بدانید که درست در همین مواقع الگوی معکوس هد اند شولدرز (IHS) خود را نشان میدهد. الگوی IHS از نظر ساختار شبیه به الگوی معمول H&S است، اما شکلی کاملا برعکس دارد. این الگو پس از شکلگیری کامل، نشاندهنده پایان روند نزولی بوده و آغاز بازار صعودی را نوید میدهد.

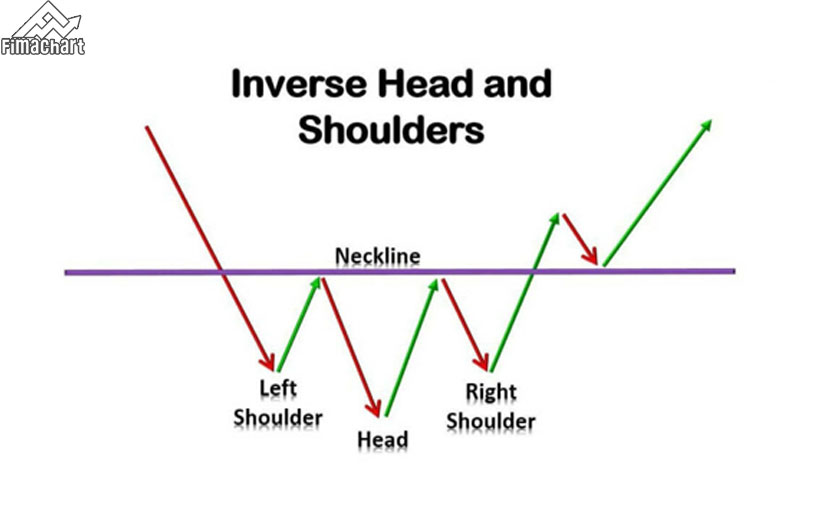

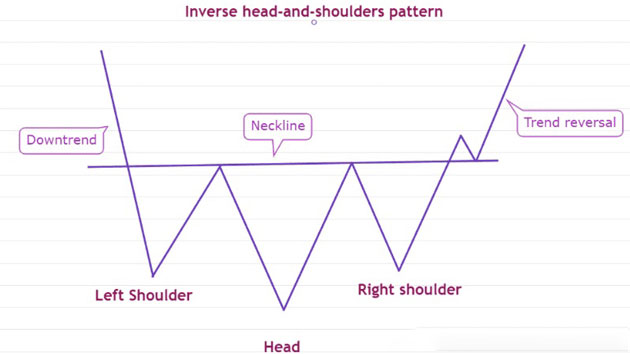

الگوی هد اند شولدرز معکوس به نوعی یک فرم وارونه است که پس از پایان یافتن روند نزولی شکل میگیرد. این الگو دارای یک بخش Head (سر)، یک Shoulder (شانه) سمت چپ و یک شانه راست است و همگی این بخشها به صورت وارونه تشکیل میشوند و زیر خط گردن (Neckline) به وجود میآیند. وقوع شکست در بخش بالایی خط گردن موجب تکمیل و تثبیت الگو شده و نشاندهنده بازگشتن روند نزولی به روند صعودی است.

همانطور که در شکل بالا نیز نمایش داده شده است، ارزش دارایی مورد نظر ما در یک روند نزولی قرار دارد؛ اما پس از کاهش قیمتی قابل توجه، به نظر میرسد که خریداران این دارایی بر این باور هستند که قیمت به سطح جالب توجهی رسیده و خرید در کف قیمت را آغاز میکنند. هنگامی که میزان تقاضا از عرضه پیشی بگیرد، دارایی مورد بحث ما وارد زمینه شکلدهی به اولین بخش شولدر چپ شده و قیمت وارد روند افزایشی خود میشود.

تریدرها در طول روند نزولی به صورت گروهی داراییهای خود را به فروش میرسانند. خرسها (تریدرهایی بر روی روند نزولی بازار سرمایهگذاری میکنند یا اصطلاحا شورت میکنند) نیز پس از بازگشتن بازار از روند نزولی خود به شدت فروش خود را به انجام میرسانند و این امر موجب سقوط قیمت به میزانی پایینتر از اولین کف قیمتی شده و کف قیمتی جدیدی شکل میگیرد. گاوها (افرادی بر روی صعودی بودن روند بازار سرمایهگذاری میکنند) از طرف دیگر در این کف قیمتی خرید کرده و بخش سر الگو را شکل میدهند. هنگامی که قیمت به قله قبلی خود یعنی در نقطه توقف پیشین قیمت میرسد، دوباره خرسها وارد عمل میشوند.

این موضوع موجب سقوط دوباره قیمتها شده و بخش سوم الگو شروع به شکلگیری میکند و در اولین کف قیمتی جدید دوباره شاهد ورود خریداران و خرید تهاجمی آنها هستیم. این ماجرا در حقیقت شانه راست را تشکیل میدهد. سپس قیمت دوباره رو به افزایش پیش میرود و این گاوها هستند که مسئولیت هدایت کردن آن به بالای خط گردن و تکمیل الگو را به عهده دارند.

از اینجا به بعد، خط گردن در نقش کف جدید قیمتی عمل خواهد کرد؛ زیرا این در حقیقت خط مقاومتی است که تریدرها در آن نقطه خرید کرده و چنین مقاومتی را حمایت میکنند. این در حقیقت سیگنالی برای شروع روند صعودی جدید خواهد بود.

شناسایی روند صعودی جدید با استفاده از الگوی IHS

در تصویر بالا میبینیم که بیت کوین از زمان تشکیل سقف قیمتی بومی ۱۳۹۷۰ دلار در ۲۶ ژوئن سال ۲۰۱۹ (۵ تیر ماه سال ۱۳۹۸) در روند نزولی بود. در این هنگام خریداران وارد عرصه شده و از نزول قیمت در سطح حمایتی ۷۰۰۰ دلار تا ۶۵۰۰ دلار جلوگیری کرده و شانه سمت چپ الگوی سر و شانه معکوس را تشکیل دادند. این موضوع موجب آغاز شدن فرایند بهبود بازار و رسیدن قیمت به ۱۰۴۵۰ دلار شد. در این سطح، گاوهایی که در کوتاه مدت ترید میکنند سود خود را کسب کرده و خرسها نیز فرایند پوزیشن گرفتن شورت (استفاده از قراردادهای آتی و بستن قرارداد خود بر روی ریزش قیمت ارز مورد نظر) خود را با هدف برگشتن به روند نزولی آغاز کردند.

در نهایت، فروش شدید این دارایی توسط افراد موجب شکسته شدن خط حمایتی شده و جفت ارز بیت کوین/تتر (BTC/USDT) در ۱۳ مارس سال ۲۰۲۰ (۲۳ اسفند ماه سال ۱۳۹۸) به قیمت ۳۷۸۲ دلار رسید. گاوها از طرف دیگر این رویداد را غنیمت شمرده و آن را به عنوان فرصت خرید به حساب آوردند و همین امر موجب بازگشتن بازار و بهبود قدرتمندانه و رسیدن قیمت بیت کوین به ۱۰۴۵۰ شد. این بخش موجب شکل گرفتن بخش سر در الگوی مورد بحث ما شد.

اما شانه سمت راست بسیار کمعمق بود و دلیل این امر کاهش فشار فروش و عدم صبر کردن گاوها برای خرید دوباره در اصلاحات عمیقتر بود. در نهایت، گاوها موفق شدند تا در ۲۷ جولای سال ۲۰۲۰ (۶ مرداد ماه سال ۱۳۹۹) قیمت را به سطحی بالاتر از خط گردن هدایت کرده و الگوی سر و شانه را کامل کنند. زمانی این الگو تکمیل میشود که شکست (Breakout) در منطقه خط گردن اتفاق بیافتد؛ پس از این شکست، معمولا قیمت دوباره به محدوده Neckline باز میگردد و آن را تست میکند (که به آن پولبک (Pullback) میگویند) تا یک سطح حمایتی برای خود بسازد و پس از آن، روند صعودی را ادامه میدهد.

خرسها بسیار تلاش کردند تا گاوها را در تله انداخته و قیمت را تا خط گردن کاهش دادند. با وجود اینکه قیمت حتی پایینتر از این نیز رفت اما تریدرها اجازه ریزش جفت ارز BTC/USDT به سطح کمتر از ۱۰٫۰۰۰ دلار را ندادند. این در حقیقت بیانگر وقوع تغییراتی در احساسات افراد و روانشناسی بازار است. خریداران نیز با افزایش فشار و بالا بردن قیمت و رد شدن آن از ۱۲٫۵۰۰ دلار موجب افزایش حرکت صعودی بازار شدند.

محاسبه اهداف قیمتی الگوی هد اند شولدرز معکوس

برای محاسبه هدف کف قیمتی الگوی سر و شانه معکوس، عمق را از خط گردن تا پایینترین نقطه محاسبه کنید، تا سر تشکیل میشود. در مثال بالا، خط گردن در حدود ۱۰۴۵۰ دلار قرار دارد و با کم کردن کف قیمتی ۳۷۸۲.۱۳ دلار از آن، به عمق ۶۶۶۷.۸۷ دلاری دست پیدا میکنیم.

سپس با افزودن این مقدار به سطح شکست در مثال بالا به حدود عددی ۱۰۵۵۰ دلار میرسیم. در حقیقت این هدف را در سطح ۱۷۲۱۷.۸۷ دلار تعیین میکند. هنگامی که روند از نزولی به صعودی تغییر پیدا میکند، ممکن است ریزش قیمتی کمی را تجربه کنیم و یا حتی به سطحی بالاتر از هدف مورد نظر دست بیابیم. بنابراین، تریدرها باید هدف محاسبه شده را تنها به عنوان یک راهنما در نظر داشته باشند و پوزیشن خود را با رسیدن به هدف مورد نظر به خطر نیاندازند و دارایی خود را با عجله به فروش نرسانند.

روش دیگری برای محاسبه اهداف قیمتی IHS، این است که در قسمتهایی از دو شانه چپ و راست که قیمت معکوس شده، یک خط روند رسم کنید تا خط گردن شما به دست بیاید. سپس با استفاده از ابزار Cursor Cross در تریدینگ ویو، میزان پیپ سر تا نکلاین را اندازه بگیرید. نصف این میزان به عنوان هدف H/2 و کل این مقدار با عنوان هدف H در نظر گرفته میشود. به عبارتی دیگر، هدف سر و شانه معکوس ، به اندازه سر تا گردن است؛ اما برخی اوقات این مقدار رشد نمیکند؛ بنابراین بسیاری از تریدرها اندازه H/2 را به عنوان تارگت خود قرار میدهند.

هیچ یک از الگوها در شکست روندهای مختلف به موفقیت کامل دست پیدا نمیکنند و لازم است تا تریدرها تا پایان شکلگیری الگو و تکمیل آن برای آغاز معاملات خود صبر کنند. برخی اوقات، ساختار الگو شکل میگیرد، اما شکست روند اتفاق نمیافتد. درست در همین هنگام است که تریدرهایی که معاملات خود را پیش از تکمیل روند آغاز میکنند به دام میافتند.

به عنوان مثال میتوان به روند قیمت LINK اشاره کرد که در ۲۹ ژوئن ۲۰۱۹ (۸ تیر ماه سال ۱۳۹۸) با قیمت ۴.۵۸ دلار وارد روند نزولی شد و اصلاح خود را آغاز کرد. خریداران نیز تلاش کردند تا کاهش قیمت را در ناحیه ۲.۲۰ دلار تا ۲.۰۰ دلار متوقف کنند. این امر موجب تشکیل یک الگوی هد اند شولدرز معکوس شد که در تصویر بالا میتوانید مشاهده کنید.

با وجود اینکه حد قیمتی در ۱۹ آگوست ۲۰۱۹ (۲۸ مرداد ماه سال ۱۳۹۸) به محدوده خط گردن رسید، اما خریداران نتوانستند آن را به بالاتر از این حد برسانند. به همین دلیل الگوی تشکیل شده تکمیل نشد.

جفت ارز LINK/USDT در این نقطه از حد قیمتی نکلاین برگشت و به سطحی پایینتر از سر و در نقطه ۱.۹۶ دلار قرار گرفت و الگو را نامعتبر کرد؛ این ماجرا موجب به دام افتادن تریدرهایی شد که احتمالا در انتظار معکوس شدن روند نزولی، خرید خود را به ثبت رسانده بودند.

نکات کلیدی در الگوی سر و شانه معکوس

الگوی سر و شانه میتواند ابزار مفیدی برای تریدرهایی باشد که به دنبال همراه شدن با روند صعودی در حال آغاز هستند. لازم به ذکر است که در این رابطه نکات مهمی وجود دارند که به یاد داشتن آنها خالی از لطف نیست.

در ابتدا باید تا تکمیل الگو صبر کنید و پس از شکسته شدن خط گردن و بسته شدن کندل استیک در بالای آن اقدام به خرید کنید. حجم معاملات زیاد در زمان شکسته شدن نکلاین، روند صعودی را بیشتر از زمانی که حجم معاملات کمتر است، تحکیم میکند.

هنگامی که یک روند معکوس میشود، به صورت کلی برای مدت زمان نسبتا زیادی به پیشروی خود ادامه خواهد داد. بنابراین، تریدرها نباید برای خالی کردن پوزیشنهای خود پس از رسیدن قیمت به حد پیشبینی شده عجله داشته باشند. در سایر مواقع نیز ممکن است الگوی هد اند شولدرز تشکیل شود؛ اما به سرعت مسیر خود را تغییر داده و با سقوط قیمتی مواجه میشویم. تریدرها باید پیش از هر اقدامی با دقت بالایی سایر اندیکاتورها و عملکردهای قیمتی را نیز مورد بررسی قرار دهند.

شما میتوانید سفارش خرید خود را به صورت Buy Stop قرار دهید، تا به محض شکسته شدن خط گردن، پوزیشن شما باز شود. این باعث میشود که شما بتوانید از مومنتوم قوی قیمت بهره ببرید. اما یکی از معایب این روش این است که ممکن است شما با شکست فیک یا Fakeout مواجه شوید؛ یعنی پس از شکست خط روند و باز شدن پوزیشن خرید شما، قیمت در جهت معکوس حرکت کند.

معایب الگوی سر و شانه معکوس

سر و شانه معکوس یکی از قدرتمندترین الگوهای ترید در بازار رمز ارزهاست. اما درست مانند تمامی الگوهای تحلیل تکنیکال، معایبی نیز دارد:

لازم است شما یک الگوی IHS را پیدا کنید و آن را تا زمان تکمیل شدن، تماشا کنید. شما نباید قبل از تکمیل این الگو اقدام به باز کردن پوزیشن کنید؛ زیرا ممکن است یک الگوی دیگر با نتایج دیگر باشد و یا یک سر و شانه معکوس شکست خورده باشد. بنابراین، احتمالا باید زمان زیادی را تا تکمیل این الگو منتظر باشید.

هد اند شولدرز معکوس همیشه درست کار نمیکند و ممکن است به محض شکست خط گردن یا حتی بالاتر از آن، قیمت مجددا برگردد و روند نزولی را ادامه دهد. برای همین، حتما باید از حد ضرر (Stop Loss) استفاده کنید.

حد سود یا اهداف قیمتی مد نظر شما، همیشه قابل دستیابی نیستند. بنابراین همیشه باید متغیرهای بازار را در نظر بگیرید و اگر احساس خطر کردید، از پوزیشن خارج شوید.

این الگو همیشه قابل معامله نیست؛ برای مثال، اگر در طی یک اتفاق ناگهانی، قیمت ریزش کند و شانه سمت راست پایینتر از سر ایجاد شود، این الگو دیگر سر و شانه معکوس نیست. به همین دلیل، شما نباید قبل از تکمیل شدن IHS اقدام به ترید کنید.

اگر یک تریدر تازهوارد باشید، تشخیص این الگو برای شما مقداری دشوار خواهد بود.

نسبت ریسک به ریوارد در الگوی سر و شانه معکوس همیشه باب میل نیست و ممکن است میزان ریسکی که متحمل میشوید، بیشتر از میزان ریوارد شما باشد.

بنابر توضیحات داده شده ،الگوی سر و شانه معکوس یکی از قدرتمندترین الگوها در تحلیل تکنیکال است. این الگو معکوس شدن قیمت، از روند نزولی به صعودی را نشان میدهد. ترید با الگوی IHS نیاز به مقداری تجربه دارد و تشخیص آن برای افراد تازهوارد چندان راحت نیست. برای باز کردن پوزیشن با استفاده از هد اند شولدرز معکوس، شما باید منتظر بمانید تا الگو تکمیل شود و خط گردن شکسته شود.