از آنجایی که هدف همه افرادی که وارد بازار سرمایه می شوند چیزی جز افزایش دارایی نیست و بنابراین مفهوم ارزش خالص دارایی اهمیت بسزایی دارد. برای انجام یک سرمایهگذاری موفق در بازار سهام، همواره میبایست به تحلیل تکنیکال و تحلیل بنیادی سهام پرداخت و درصورتیکه قیمت روز سهام کمتر از ارزش ذاتی سهام بود، آنگاه میتوان اقدام به خرید سهام نمود.

صندوقهای سرمایهگذاری و شرکتهای سرمایهگذاری دو رکن اساسی در بازار سرمایه ایران محسوب میشوند که عمده داراییهایشان سهام و دارایی مالی است. در این مقاله سعی داریم یکی از پرکاربردترین اصطلاحات را یعنی “ارزش خالص دارایی (NAV)” که به محاسبه ارزش ذاتی سهام میپردازد، در دو حوزه صندوقهای سرمایهگذاری و شرکتهای سرمایهگذاری، بهطور مجزا موردبررسی قرار دهیم.

ارزش خالص دارایی (NAV) چیست؟

NAV مخفف کلمه Net Asset Value و به معنای ارزش خالص دارایی است. درواقع NAV نشاندهنده کل خالص ارزش داراییهای یک شرکت و یا صندوق سرمایهگذاری است. این شاخص معیاری استانداردشده قلمداد میشود که میتوان از آن بهمنظور انجام مقایسه عملکرد شرکتها و صندوقهای سرمایهگذاری استفاده کرد. بهعبارتدیگر ارزش داراییهای خالص، شاخصی در بورس اوراق بهادار است که برای ارزشیابی و برآورد ارزش ذاتی داراییهای شرکتها و صندوقهای سرمایهگذاری، استفاده میشود.

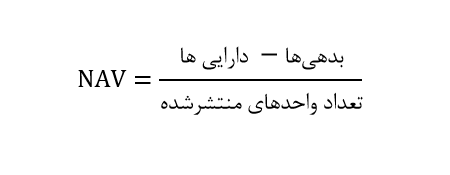

ارزش خالص دارایی (NAV) چگونه محاسبه میشود؟

ارزش خالص دارایی، ارزش خالص یک صندوق یا شرکت را نشان میدهد و بر اساس کل داراییهای مجموعه و کل بدهیهای آن محاسبه میشود. بدین ترتیب که ارزش کل داراییها منهای کل بدهیهای آن مجموعه، برابر است با ارزش خالص داراییها یا NAV آن مجموعه.

NAV= بدهیها – ارزش کل داراییها

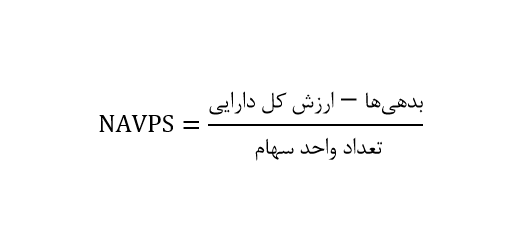

ارزش خالص دارایی به ازای هر سهم (NAVPS) چگونه محاسبه میشود؟

جهت ارزشیابی هر واحد صندوق یا سهام شرکت سرمایهگذاری، باید خالص ارزش دارایی به ازای هر سهم (Net Asset Value Per Share) را محاسبه کنیم که برابر است با:

روشهای دیگر محاسبه ارزش خالص دارایی (NAV)

روشهای دیگر محاسبه NAV بیشتر در شرکتهای سرمایهگذاری مورداستفاده قرار میگیرد.

روش اول:

NAV = ارزش افزوده داراییهای غیرجاری + سرمایه در گردش خالص + ارزش افزوده سرمایهگذاریها

ارزش افزوده سرمایهگذاریها برابر با ارزش روز سرمایهگذاری منهای بهای تمامشده سرمایهگذاریها است.

سرمایه در گردش خالص نیز عبارت است از داراییهای جاری منهای بدهیهای جاری، همچنین ارزش افزوده داراییهای غیر جاری از تفریق ارزش روز داراییهای غیر جاری و بهای تمامشده دارایی غیر جاری به دست میآید.

روش دوم:

NAV = ارزش روز بدهیها- (مجموع ارزش روز داراییهای جاری + ارزش روز سرمایهگذاریها + ارزش روز داراییهای جاری)

روش سوم:

روشی که در ایران در شرکتهای سرمایهگذاری معمولاً در محاسبه NAV مرسوم است.

NAV = ارزش افزوده سرمایهگذاریها + بهای تمامشده حقوق صاحبان سهام

همانطور که اشاره شد ” ارزش خالص دارایی NAV”، در دو حوزه مجزا قابلبررسی است:

صندوقهای سرمایهگذاری

شرکتهای سرمایهگذاری

صندوقهای سرمایهگذاری و محاسبه NAV آن

صندوق سرمایهگذاری یکی از فرصتهای مطلوب سرمایهگذاری در بازار سرمایه است، خصوصاً برای افرادی که خودشان وقت یا اطلاعات کافی برای انجام این کار را ندارند.

آشنایی با ارزش خالص دارایی (NAV) در صندوقهای سرمایهگذاری اهمیت زیادی دارد و میتواند یکی از ملاکهای ارزیابی عملکرد صندوقها در نظر گرفته شود. سرمایهگذاران با خرید واحدهای سرمایهگذاری در داراییهای صندوق سهیم میشوند، پس لازم است ارزش داراییهایشان در صندوق را بدانند. مخصوصاً اگر ارزش این داراییها با توجه به شرایط بازار همواره در حال تغییر باشد؛ همانطور که میدانید بخشی از داراییهای صندوقهای سرمایهگذاری به سهام شرکتها اختصاص یافته که با نوسان روزانه سهام، افزایش یا کاهش مییابند. علاوه بر این، سود سهام تقسیم شده توسط شرکتها نیز به منابع صندوق اضافه شده و ارزش داراییهای آن و به طبع آن، ارزش واحدهای خریداریشده را افزایش میدهد.

ارزش خالص هر واحد صندوق در انتهای هر روز و بر اساس قیمت پایانی داراییهای آن محاسبه و از طریق سایت اختصاصی صندوق گزارش میشود.

همانطور که اشاره شد اگر بدهیهای صندوق که شامل بدهی به کارگزاریها بابت خرید سهام و بدهی به ارکان صندوق میشود را از داراییهای صندوق کم کنیم، ارزش خالص کل داراییهای صندوق به دست میآید. حال اگر حاصل را بر تعداد کل واحدهای صندوق (واحدهای سرمایهگذاری نزد سرمایهگذاران) تقسیم کنیم، ارزش خالص هر واحد یا NAV هر واحد صندوق به دست میآید. بدین ترتیب NAV صندوق، ارزش سهام هر سهم صندوق را نشان میدهد که باعث میشود معاملات در صندوق سهام آسانتر شود و همچنین معیاری مهم در جهت تصمیمگیری مناسب در انتخاب صندوق سرمایهگذاری محسوب شود.

به مبلغی که سرمایهگذاران برای خرید واحدهای جدید صندوق پرداخت میکنند، NAV صدور گفته میشود و اندکی بیشتر از ارزش خالص هر واحد (NAV هر واحد) است. این تفاوت به این دلیل است که مدیر صندوق در خرید اوراق بهادار جدید باید هزینهای را بابت کارمزد پرداخت کند و برای اینکه این کارمزد به سرمایهگذاران قدیمی تحمیل نشود، از سرمایهگذاران جدید دریافت میشود.

NAV ابطال چیست؟

چنانچه سرمایهگذاری به پول نقد نیاز داشته باشد و قصد فروش واحدهایش را کند، قیمت واحدها بهصورت NAV ابطال محاسبه میشود. قیمت هر واحد در زمان ابطال با فرض کسر هزینههای مربوط به معاملات از بهای فروش داراییهای سبد، تعیین میشود و مبنای خالص پرداخت به شخص قرار میگیرد؛ یعنی هزینه کارمزد معاملات فروش، در نظر گرفته میشود و از ارزش خالص هر واحد کسر میگردد. بدین ترتیب NAV ابطال معمولاً کمتر یا مساوی NAV هر واحد است.

بنابراین قیمت صدور و ابطال واحدها نیز بر اساس NAV تعیین شده و همسو با تغییرات آن نوسان میکند. در نهایت سود یا زیان هر سرمایهگذار از محل تغییر ارزش واحدهای صندوق مشخص میشود.

سه نکته در مورد NAV صندوقهای سرمایهگذاری:

ارزش خالص داراییهای هر روز یک صندوق سرمایهگذاری در پایان روز معاملاتی بعد از آن محاسبه میشود.

NAV صدور و ابطال یک واحد سرمایهگذاری بر اساس ارزش خالص داراییهای آن صندوق در روز کاری پس از اعلام درخواست است.

NAV صدور و ابطال یک واحد سرمایهگذاری از یک صندوق معین در یک روز مشخص باهم برابر نیستند.

شرکتهای سرمایهگذاری و مشکلات محاسبه NAV آنها

حال سوال این است که آیا ارزش سهام شرکتهای سرمایهگذاری را نیز میتوان با محاسبه NAV هر سهم به دست آورد؟

با توجه به ساختار فعالیت شرکتهای سرمایهگذاری در ایران که به عبارتی از اهداف اصلی شرکتهای سرمایهگذاری فاصله دارند و همچنین نحوه محاسبه NAV در ایران، نمیتوان مقدار روشنی برای هر سهم به دست آورد.

- برخی شرکتهای سرمایهگذاری در ایران با توجه به ماهیت آنها که سرمایه – بسته یا ثابت هستند و سرمایه آنها به دلایل مختلف بلوکه شده است، الزامی به محاسبه و ارائه خالص ارزش داراییهای روزانه ندارند (البته صورتوضعیت ماهانه پرتفوی سرمایهگذاری خود را ارائه میدهند).

- اکثر شرکتهای سرمایهگذاری در ایران سهام شرکتهای غیربورسی را هم نگهداری میکنند و بنابراین نمیتوان ارزش روز سهام آنها را بهصورت دقیق برآورد کرد.

- برخی از شرکتهای سرمایهگذاری در ایران هلدینگ هستند؛ یعنی سهام کنترلی دو یا چند مجموعه دیگر را دارند، بنابراین محاسبه ارزش دقیق این سهام نیز پیچیده است.

- معمولا شرکتهای سرمایهگذاری بهجز داراییهای موجود در پرتفوی سرمایهگذاریهای خود، داراییهای دیگری مثل زمین و ساختمان و مجوزهای متعدد دارند که این مهم میتواند بعضاً تأثیر بیشتری از اصل سرمایهگذاریها در ارزش شرکت داشته باشد و این موارد در NAV دیده نمیشود.

- عموم شرکتهای سرمایهگذاری درآمدهای غیرعملیاتی نیز دارند، ازجمله درآمد ارائه برخی خدمات پیمانکاری، نظارت بر برخی طرحها، پذیرش برخی سمتها در انتشار اوراق (مثل متعهد پذیره نویسی) که منجر به ایجاد سود میشود، ولی در NAV آنها لحاظ نمیشود.

نکته: در برآوردهای مالی، NAV نمیتواند انعکاس دقیقی از خالص ارزش داراییهای شرکت ارائه دهد.

راهکارهای محاسبه NAV با توجه به تنوع شرکتهای سرمایهگذاری

در نهایت باید گفت که مشکلات و نارساییهایی از این دست، موجب اندکی جدایی میان NAV هر سهم مندرج در گزارش صورتوضعیت پرتفوی سرمایهگذاری با قیمت سهام آنها میگردد.

الف) گاهی برای رفع این مشکل میبایست سرمایهگذاریهای شرکت را ارزشگذاری کنیم، سپس این رقم را با بهای تمامشده درجشده در صورتهای مالی شرکت مقایسه کنیم. درصورتیکه ارزش بازار بیشتر از بهای تمامشده باشد، این مازاد ارزش نسبت به بهای تمامشده باید در محاسبه خالص ارزش داراییها در نظر گرفته شود، زیرا در حقیقت این مازاد ارزش به هنگام ارائه اطلاعات در بخش داراییها در ترازنامه پنهان مانده است.

بنابراین فرمول محاسبه خالص ارزش داراییهای یک شرکت بهصورت زیر به دست میآید.

حقوق صاحبان سهام + مازاد ارزش سرمایهگذاریها نسبت به بهای تمامشده = خالص ارزش داراییها

ب) بدیهی است انجام محاسبه فوق در زمانی که شرکت سرمایهگذاری فعالیتهایی خارج از بورس داشته باشد، با مشکلاتی در خصوص محاسبه NAV مواجه میشود، که علت آن نیز به فقدان بازار منصفانه برای ارزشگذاری سرمایهگذاریها باز میگردد. بهمنظور رفع این مشکل میتوان ارزش روز پرتفوی خارج از بورس را معادل بهای تمامشده آنها منظور نمود.

ج) با توجه به وجود نسبتهای مالی که علاوه بر بی مقیاس کردن اعداد و اندازهها، منجر به امکان مقایسه میشود، برای ارزیابی منصفانه قیمت سهام شرکتهای سرمایهگذاری، از نسبت قیمت به خالص ارزش داراییها (P/ NAV) استفاده میشود.

این شاخص از دیدگاه علمی از اعتبار بالاتری در مقایسه با نسبت P/ E برخوردار است؛ زیرا سود (E) نماینده ارزش شرکت است و طبق فرمول گوردن، ما با استفاده از درآمدهای آتی یک دارایی، قیمت امروز آن دارایی را شناسایی میکنیم؛ درحالیکه NAV مستقیماً ارزش واقعی دارایی را نشان میدهد. به معنای دیگر نسبت P/ NAV معادل «یک» واحد، نشاندهنده این است که قیمت جاری سهم منطبق با خالص ارزش داراییهای شرکت در حال معامله است.

د) دربرآورد NAV حاضر، ریز سرمایهگذاریهای بورسی و خارج از بورس شرکتهای سرمایهگذاری از آخرین صورت وضعیت پرتفوی منتشرشده شرکتها در سامانه ناشران بورسی استخراج گردیده است. همچنین برای استخراج حقوق صاحبان سهام از آخرین صورتهای مالی میاندورهای منتشر شدهی شرکتها استفاده میشود. گاهی ممکن است تاریخ آخرین ترازنامه منتشر شده با آخرین صورتوضعیت پرتفوی یکسان نباشد. در این حالت سودهای تقسیمشده مابین این دو تاریخ از سوی شرکتها باعث کاسته شدن قیمت سهامشان گردیده، درحالیکه به سرفصل سود انباشته در ترازنامه اضافه نگردیده است، لذا در محاسبات ذیل سودهای تقسیمی محقق شده نیز به محاسبات اضافه میگردد.

نکته قابلتوجه سرفصل ذخایر کاهش ارزش سرمایهگذاریهاست. با توجه به اینکه این ذخیره در ترازنامه کاهندهی داراییهاست، لذا در محاسبات مربوط به NAV، به محاسبات افزوده میگردد.

پس از محاسبه خالص ارزش داراییهای تعدیلشده (با در نظر گرفتن سود نقدی و ذخایر کاهش ارزش)، بایستی رقم فوق، تقسیمبر تعداد سهام شرکت گردد تا NAV هر سهم محاسبه شود.

در خصوص شرکتهایی که در حال انجام افزایش سرمایهاند باید به این نکته توجه نمود که تعداد سهام آخرین سرمایه ثبتشده بعلاوه تعداد سهامی که در حال انتشار است بهعنوان ملاک تعداد سهام قرار گیرد.

با توجه به مطالب اشارهشده در بالا، خلاصه فرضهای مبنای محاسبه NAV بهصورت زیر است:

دارایی و بدهیهای منظور شده در محاسبه NAV مربوط به آخرین ترازنامه منتشره از سوی شرکتها است.

اطلاعات مربوط به پرتفوی شرکت، بر اساس آخرین صورتوضعیت پرتفوی ارائهشده در سایت است.

در محاسبه ارزش روز پرتفوی بورسی، قیمت پایانی روزانه اعمال میگردد.

ارزش بازار پرتفوی غیر بورسی، معادل بهای تمامشده، منظور میگردد.

سود نقدی حاصل از سرمایهگذاری در شرکتهای زیرمجموعه که مجمع عمومی عادی آنها مابین فاصله میان تاریخ ترازنامه و تاریخ صورتوضعیت پرتفوی برگزار شده باشد، بهعنوان سود نقدی محقق شده در محاسبات منظور میگردد و ذخیره کاهش ارزش سرمایهگذاریها به محاسبات اضافه میشود.

سود حاصل از فروش سرمایهگذاریها که مابین تاریخ ترازنامه و تاریخ صورت وضعیت پرتفوی اتفاق افتاده باشد در محاسبات منظور میگردد.

کلام پایانی

همانطور که بیان شد ارزش خالص دارایی (NAV) که نشاندهنده کل خالص ارزش داراییها است، در دو حوزه صندوقهای سرمایهگذاری و شرکتهای سرمایهگذاری بهطور مجزا به کار گرفته میشود و هریک با روشهای متفاوتی قابلمحاسبه است. بدین ترتیب که NAV در صندوقهای سرمایهگذاری از اهمیت بالایی برخوردار بوده و ملاک مقایسه صندوقهای سرمایهگذاری، جهت انتخاب یک صندوق خوب قرار میگیرد. بدین ترتیب محاسبه آن، روزانه و بسیار دقیق انجام میپذیرد؛ اما در شرکتهای سرمایهگذاری، به دلیل اینکه ساختار فعالیت متفاوتی دارند، در برآوردهای مالی، NAV نمیتواند انعکاس دقیقی از خالص ارزش داراییهای شرکت ارائه دهد که برای حل این مسئله، راهکارهایی ذکر گردید که با بهکارگیری آنها میتوان NAV را بهطور نسبی به دست آورد.