پس از آنکه تورم در ایالات متحده به بالاترین سطح در سه دهه اخیر رسید، نگرانیها در مورد تورم اوج گرفت. هفته آینده کشورهای دیگری نیز آمار ماهانه CPI خود را منتشر میکنند و ممکن است باز هم شاهد شگفتیهای بیشتری در این زمینه باشیم.

همچنین دادههای بیشتری از کشورهای بریتانیا، ژاپن، چین و کانادا منتشر خواهد شد تا سرمایهگذاران روند بهبود اقتصادی را رصد کنند. سوال اصلی در هفته آینده این است که آیا در صورت افزایش تورم در نقاط دیگر جهان، اوراق قرضه جهانی نیز به موج فروش اورق خزانهداری ایالات متحده خواهند پیوست؟

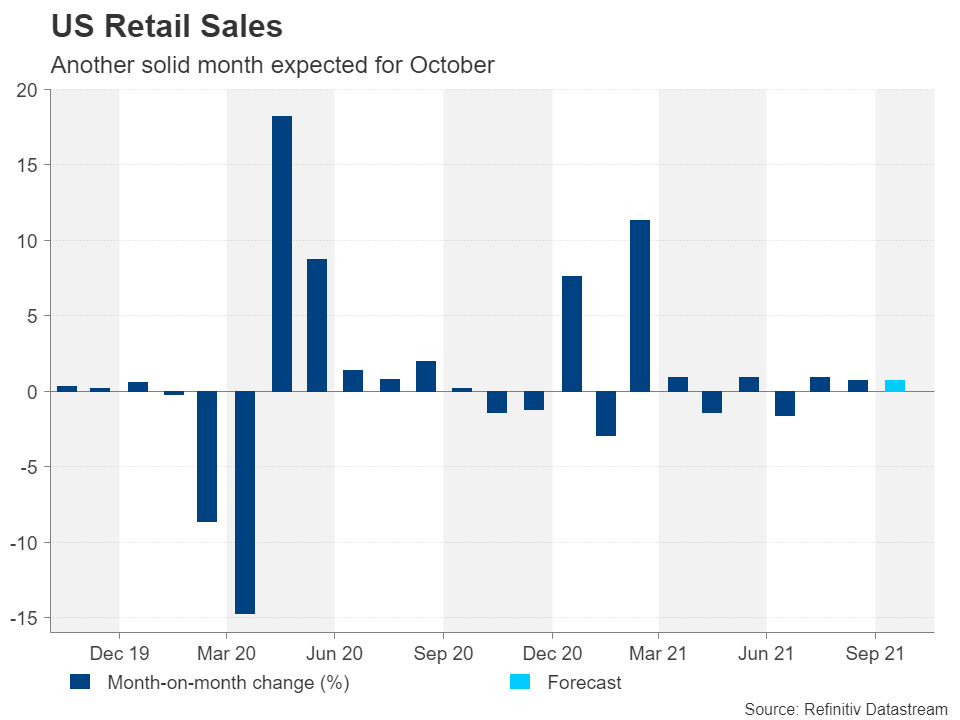

آمار خرده فروشی در ایالات متحده ممکن است به افزایش ارزش دلار کمک کند

پس از اینکه شاخص قیمت مصرف کننده در ماه اکتبر به بالاترین میزان در ۳۱ سال گذشته یعنی ۶.۲ درصد نسبت به سال گذشته رسید، به نظر میرسد روایت تورم گذرا در حال فروپاشی است. اگرچه بعید است که این شوک بر سیاستهای کوتاه مدت فدرال رزرو تاثیر بگذارد (به ویژه اینکه تیپرینگ به تازگی شروع شده است) اما سوالات جدی در مورد اینکه فدرال رزرو تا چه زمانی میتواند «صبور» بماند، ایجاد خواهد کرد.

تاکنون ماهیت چندپاره بهبود اقتصادی یکی از دلایلی بود که سیاستگذاران جانب احتیاط را رعایت میکردند. اما با توجه به اینکه در حال حاضر اقتصاد ایالات متحده به سطح پیش از کرونا رسیده است، به نظر میرسد بازار کار و مصرف پس از برخی نوسانات اخیر در وضعیت ثابتی قرار گرفتهاند و این موضوع میتواند استدلالهای فدرال رزرو برای حفظ سیاستهای همساز را خدشهدار کند.

پس از گزارش CPI، در حال حاضر همه نگاهها به آمار خرده فروشی ماه اکتبر است که روز سهشنبه منتشر خواهد شد. انتظار میرود آمار خرده فروشی در طول ماه اکتبر ۰.۷ درصد نسبت به ماه گذشته افزایش داشته باشد که برابر با همان سرعتی است که در ماه سپتامبر بود. این موضوع نشان میدهد که سه ماهه پایانی سال، شروع خوبی داشته است.

انتشار شاخصهای دیگر تولید در ادامه میتواند دیدی دقیقتر از شتاب رشد اقتصادی بزرگترین اقتصاد جهان بدهد. شاخص تولید امپایر استیت (فدرال رزرو نیویورک) به همراه آمار تولید صنعتی روز دوشنبه منتشر میشود، همچنین شاخص تولید فدرال رزرو فیلادلفیا روز پنجشنبه منتشر خواهد شد. در کنار آن دادههای کلیدی مسکن از جمله آمار شروع به کار مسکن و مجوزهای ساختمانی روز چهارشنبه منتشر خواهد شد.

اگر این آمار تصویری صعودی از اقتصاد ایالات متحده نشان دهند، بازده اوراق خزانهداری میتواند سود خود را افزایش داده و دلار آمریکا را به بالاترین سطح چند ماهه اخیر سوق دهد. شاخص دلار در حال حاضر به بالاترین سطح خود در ۱۶ ماه گذشته رسیده و از سطح ۹۵ عبور کرده است.

آیا پوند میتواند با هجوم دادهها کمی آرامش کسب کند؟

پوند انگلیس چند هفته کابوسوار را پشت سر گذاشته است. پس از اینکه بانک انگلستان در نشست ماه نوامبر خود بر خلاف انتظارات بازار نرخ بهره را افزایش نداد، سرمایهگذاران نیز در پاسخ به این کار شدیدا پوند را کاهش دادند. اما درست زمانی که به نظر میرسید پوند در حال پیدا کردن حمایت است، ضربه دیگری از شوک تورمی ایالات متحده به آن وارد شد.

با این حال، هفته آینده فرصتهایی برای استرلینگ وجود دارد تا بتواند ضربههای وارد شده را جبران کند. هفته آینده هفته شلوغی برای پوند خواهد بود. گزارش بازار کار روز سهشنبه منتشر میشود. اگر در ماه سپتامبر افزایش زیادی در زمینه اشتغال ایجاد شود، نگرانی بانک انگلستان در مورد تاثیر پایان طرح مرخصی دولت کاهش مییابد.

دادههای تورم ماه اکتبر نیز روز چهارشنبه منتشر میشود. اگر آمار تورم انگلستان داغتر از حد انتظار باشد، میتواند شرطبندی برای افزایش نرخ بهره در جلسات آتی بانک انگلستان را افزایش دهد. پیش بینیها حاکی از آن است که CPI سالانه به ۳.۹ درصد میرسد که بالاتر از حد ۳ درصد بانک انگلستان برای بیشینه مقدار تورم است.

در پایان نیز آمار خرده فروشی در روز جمعه منتشر میشود که بسیار مهم خواهد بود چرا که هزینههای مصرف کننده در بریتانیا از ماه مه بسیار کند شده است. یک آمار منفی دیگر برای ماه اکتبر میتواند هرگونه شوک مثبت در اثر آمار بالای نرخ تورم را خنثی کند.

لونی امیدوار است که تورم قوی جلوی ریزش بیشتر را بگیرد

در کانادا، آمار CPI و خرده فروشی در دستور کار است. تورم سالانه کانادا در ماه سپتامبر به ۴.۴ درصد رسیده بود که بالاترین رقم در ۱۸ سال گذشته است. گرچه بانک مرکزی کانادا زمان مورد انتظار برای اولین افزایش نرخ بهره پس از همهگیری را در سه ماهه دوم یا سوم عنوان کرده است، اما سرمایهگذاران در حال قیمتگذاری بر روی افزایش نرخ بهره در ماه مارس هستند.

اگر دادههای روز چهارشنبه نشان دهند که تورم در ماه اکتبر به روند صعودی خود ادامه میدهد، احتما افزایش نرخ بهره حتی زودتر تقویت میشود و میتواند از دلار کانادا حمایت کند. اخیرا دلار کانادا در برابر دلار آمریکا به پایین ترین سطح یک ماهه خود رسیده است. در کنار آمار تورمی، آمار خردهفروشی که در روز جمعه منتشر میشود نیز تحت نظر خواهد بود.

شرط بندی برای افزایش نرخ بهره بر روی دلار استرالیا و نیوزلند تاثیر میگذارد

دو ارز کالا محور دیگر نیز اخیرا شرایط مساعدی ندارند. دادههای ماهانه تولیدات صنعتی، خرده فروشی و سرمایهگذاری داراییهای ثابت برای ماه اکتبر چین در روز دوشنبه منتشر میشود. اگر این آمار کمتر از پیشبینیها باشند، میتواند حالوهوای ریسک را به ریسکگریزی متمایل کرده و فشار مضاعفی بر ارزهای حساس به ریسک وارد کند. همچنین در استرالیا روز چهارشنبه دادههای رشد دستمزد سه ماهه منتشر خواهد شد. بانک مرکزی استرالیا اعلام کرده است که پیش از افزایش نرخ بهره، میخواهد شاهد افزایش ۳ درصدی دستمزدها باشد، بنابراین این آمار از نزدیک دنبال خواهد شد. اگر آمار به سمت هدف بانک مرکزی استرالیا حرکت کند، برای آزی مثبت خواهد بود.

در همین حال، بانک مرکزی استرالیا روز سهشنبه صورتجلسه ماه نوامبر خود را منتشر میکند. این صورتجلسه میتواند اطلاعات بیشتری در مورد بحثهای مربوط به جدول زمانی افزایش نرخ بهره به سرمایهگذاران ارائه کند.

بانک مرکزی نیوزلند نیز نمیتواند از توجه سرمایهگذاران فرار کند. نظرسنجی تجاری سه ماهه این کشور روز پنجشنبه منتشر میشود. این نظرسنجی از مدیران کسب و کار در مورد پیشبینیها برای تورم سوال میکند. اگر این گزارش نشان از افزایش انتظارات تورمی بدهد (انتظارات تورمی در گزارش قبلی برای بازه یک ساله و دو ساله به ترتیب ۳ و ۲ درصد بود) احتمال افزایش ۵۰ نقطه پایه دیگر توسط بانک مرکزی نیوزلند را تقویت میکند. این موضوع میتواند باز هم از دلار نیوزلند حمایت کند. در روزهای اخیر کیوی نیز مانند همتایان خود یعنی آزی و لونی نتوانسته است در برابر قدرتگیری دلار آمریکا عرض اندام کند.

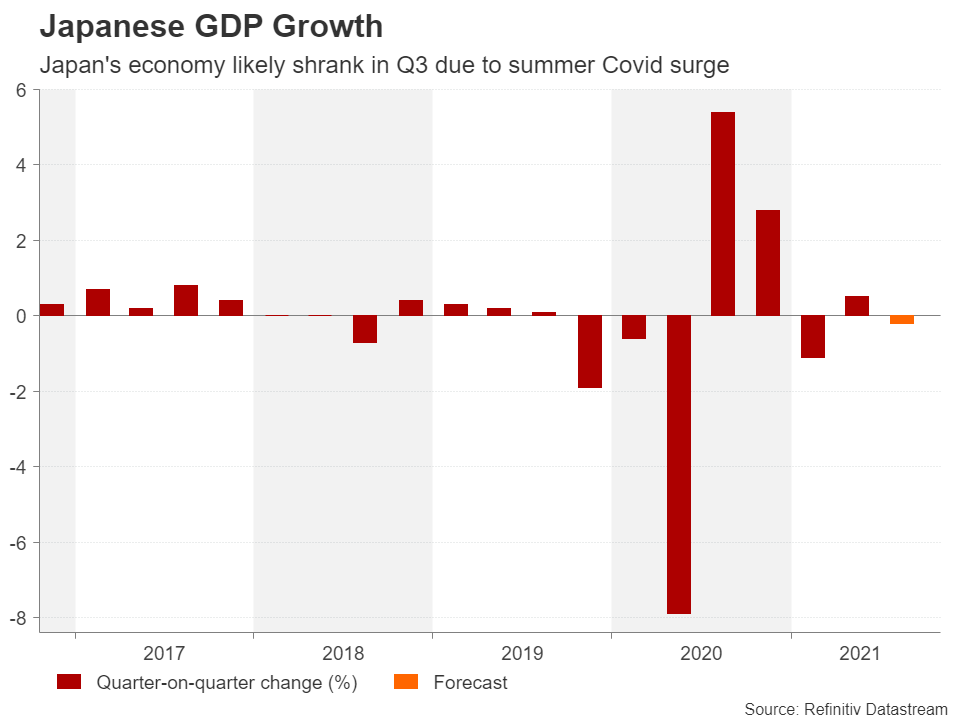

ژاپن و تورم یا عدم تورم

در ژاپن احتمالا دادههای اقتصادی تصویری تیره برای ین ترسیم میکنند. آمار تولید ناخالص داخلی برای سه ماهه سوم روز دوشنبه منتشر میشود. انتظار میرود اقتصاد ژاپن در سه ماهه سوم به میزان ۰.۲ درصد کاهش یافته باشد. سفارشات ماشین آلات و امار تجاری برای ماه سپتامبر نیز روز چهارشنبه منتشر خواهد شد.

با پایان یافتن پنجمین و بدترین موج ویروس در ژاپن، برآوردهای تولید ناخالص داخلی ممکن است تا حدودی تاریخگذشته در نظر گرفته شود، اگرچه نگرانیهایی در مورد سرعت بهبود اقتصادی در میان محدودیتهای سمت عرضه و افزایش قیمت انرژی وجود دارد که برای تولید کنندگان دردسر ایجاد کرده است.

با این حال، وقتی صحبت از ین به میان میآید، همه چیز در تفاوت بهره خلاصه میشود و بانک ژاپن به این زودی قصد ندارد سیاست کنترل منحنی بازده خود را کنار بگذارد. ممکن است قیمتها در بسیاری از نقاط جهان وارد مارپیچ صعودی شوند، اما در ژاپن، قیمتها همچنان پایین باقی خواهد ماند. انتظار میرود که نرخ CPI خالص برای ماه اکتبر که روز جمعه منتشر میشود در سطح ۰.۱ درصد ثابت باقی بماند. از آنجایی که هیچ ترسی از فرا رفتن تورم از هدف دو درصدی بانک ژاپن طی ماهها (و حتی شاید سالهای) آتی وجود ندارد، بعید است که این بانک به زودی سیاستهای تسهیلی خود را کنار بگذارد.

منبع: XM