جان بولینگر (John Bollinger) در سال ۱۹۵۰ در ایالات متحده متولد شد. او کارشناس بازارهای مالی، تحلیلگر تکنیکال و خالق اندیکاتور باندهای بولینگر است. این اندیکاتور نوسانات بازار را در بالا و پایین میانگین متحرک محدود می نماید.

وی از ابتدای دهه ۸۰ میلادی شروع به کار بر روی این اندیکاتور نمود و نهایتا پس از سالها تلاش و آزمون و خطا، اندیکاتور باندهای بولینگر را با نام خودش به جامعه تحلیلگران تقدیم نمود. کتاب جان بولینگر با نام “بولینگر و باندهای بولینگر” در سال ۲۰۰۱ چاپ شده است و هم چنین به ۱۱ زبان مختلف دنیا ترجمه شده است.

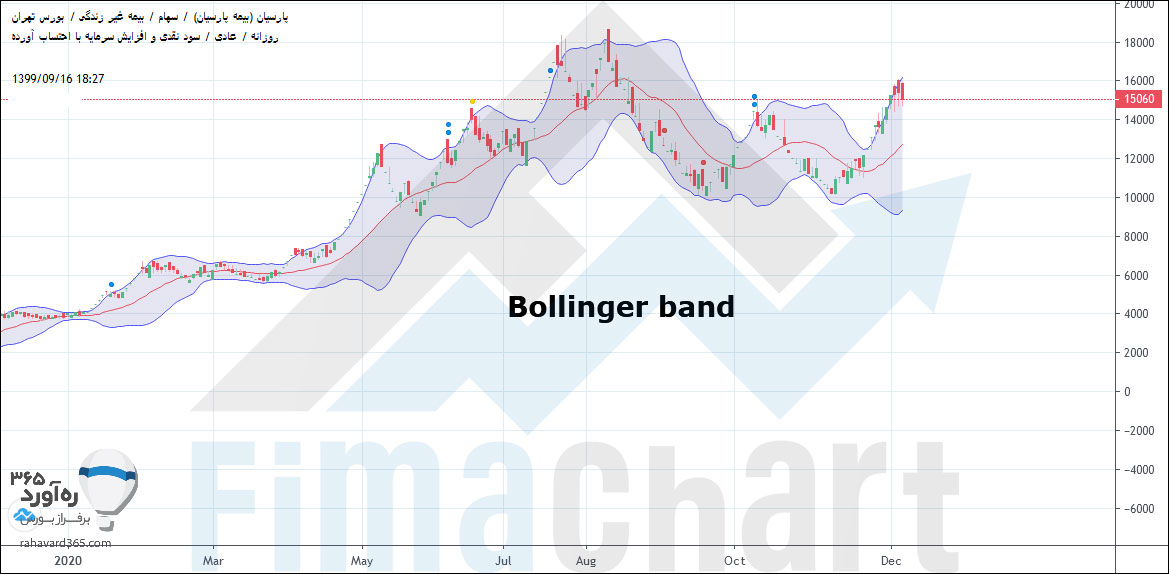

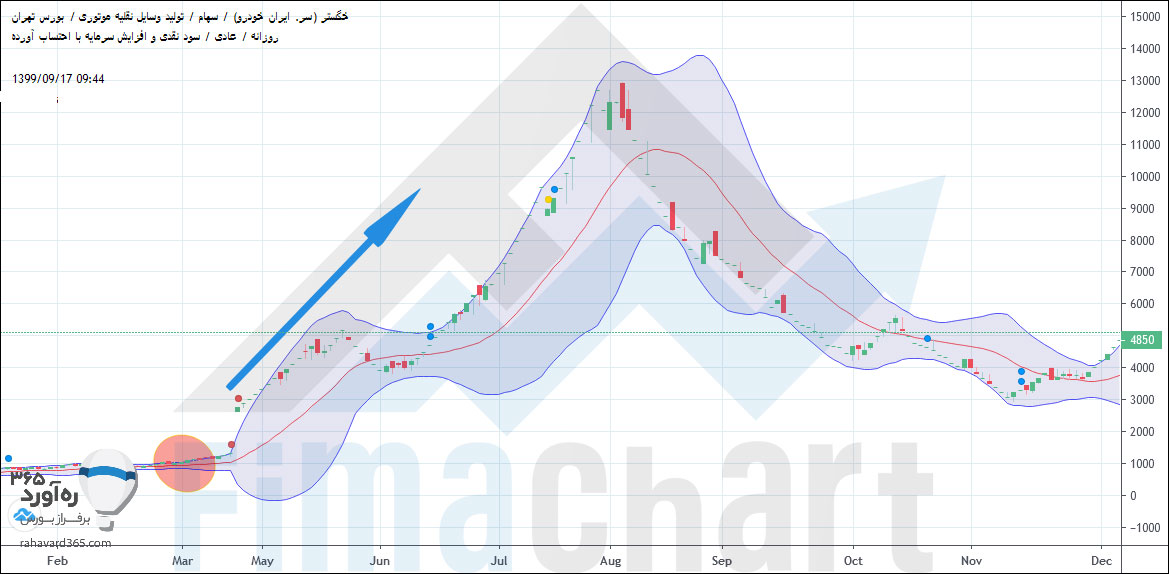

قیمتها معمولا در داخل باندهای بالایی و پایینی در نوسان هستند. هر چند در مواقعی ممکن است از این خطوط تجاوز نمایند. به طور معمول میتوان گفت که حدود ۹۵ درصد قیمتهایی که یک سهم میتواند به خود ببیند بین نوارهای بولینگر قرار دارند. در مواقعی که بازار آرام و کمنوسان است، باندها به هم نزدیک شده و زمانی که بازار نوسانی است، باندها از یکدیگر فاصله خواهند گرفت. از این اندیکاتور می توان در تمامی بازارهای مالی استفاده نمود.

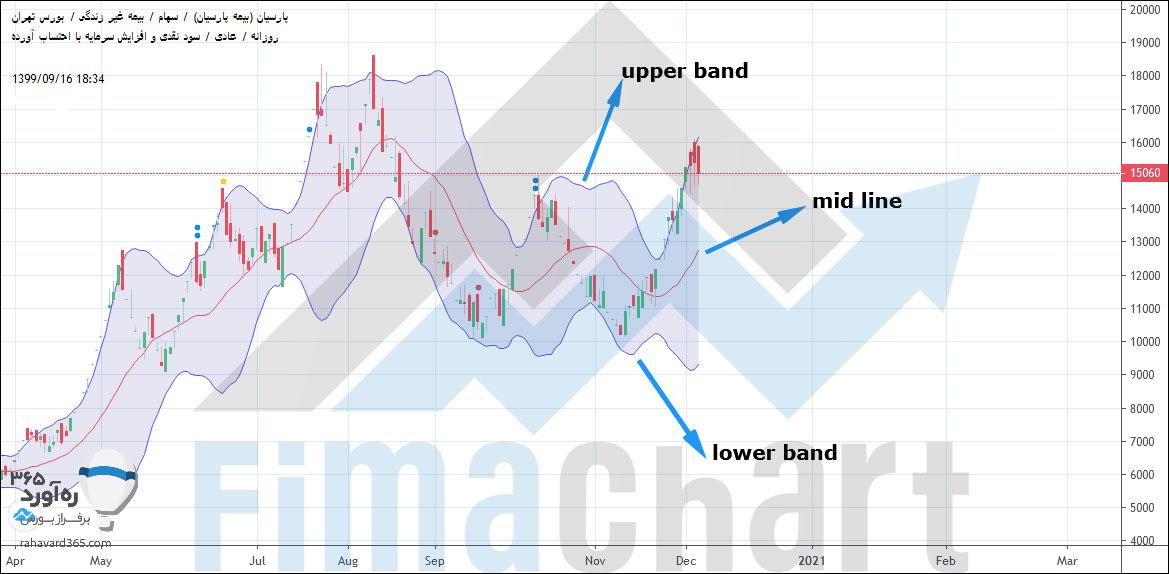

اجزای تشکیل دهنده Bollinger band

باند بالا: نشان دهنده اشباع در خرید است. نام دیگر این باند upper band می باشد.

خط میانی: بیانگر میانگین متحرک ساده است. نام دیگر این باند mid line می باشد.

باند پایین: نشان دهنده فشار در فروش است. نام دیگر این باند lower band می باشد.

نحوه محاسبه هر کدام از نوارهای بولینگر

باند میانی: میانگین متحرک ساده ۲۰ روزه

باند بالایی: میانگین متحرک ساده ۲۰ روزه بعلاوه انحراف معیار ضربدر ۲

باند پایینی: میانگین متحرک ساده ۲۰ روزه منهای انحراف معیار ضربدر

باید به این نکته نیز توجه نمود که bollinger bands از زمان, میزان ارزش بازار, قیمت یک کالا تاثیر می پذیرد.

استراتژی های موجود در اندیکاتور Bollinger band

- استراتژی سطوح حمایت و مقاومت در بازارهای خنثی یا رنج (Range)

- استراتژی ادامه روند پرقدرت و ناحیه اشباع خرید و فروش

- استراتژی پهنای باندهای بولینگر (Bollinger Band Width)

۱- از سادهترین روشهای استفاده از باند بولینگر این است که باندهای بالایی و پایینی را به صورت حمایت و مقاومت و هدف قیمتی در نظر بگیریم. در شکل زیر مشاهده میکنید که قیمت پس از برخورد با منحنیهای بالایی و پایانی تغییر جهت داده است. حتما به این موضوع دقت کنید که باندهای بولینگر معمولا در زمانهایی به عنوان سطوح حمایت و مقاومت استفاده میشوند که قیمت در یک روند خنثی و یا کند قرار داشته باشد. این استراتژی از ریسک پایینی برخوردار است پس در نتیجه نمیتوان انتظار کسب سودهای فوقالعاده از آن داشت.

سیگنال خرید در این روش زمانی صادر میشود که در کف کانال بولینگر یک کندل صعودی (سبز رنگ) تشکیل شود، در این صورت حد ضرر میتواند شکست کف کانال در نظر گرفته شود. و بالعکس آن با تشکیل یک کندل نزولی (قرمز رنگ) در سقف کانال سیگنال فروش را خواهیم داشت.

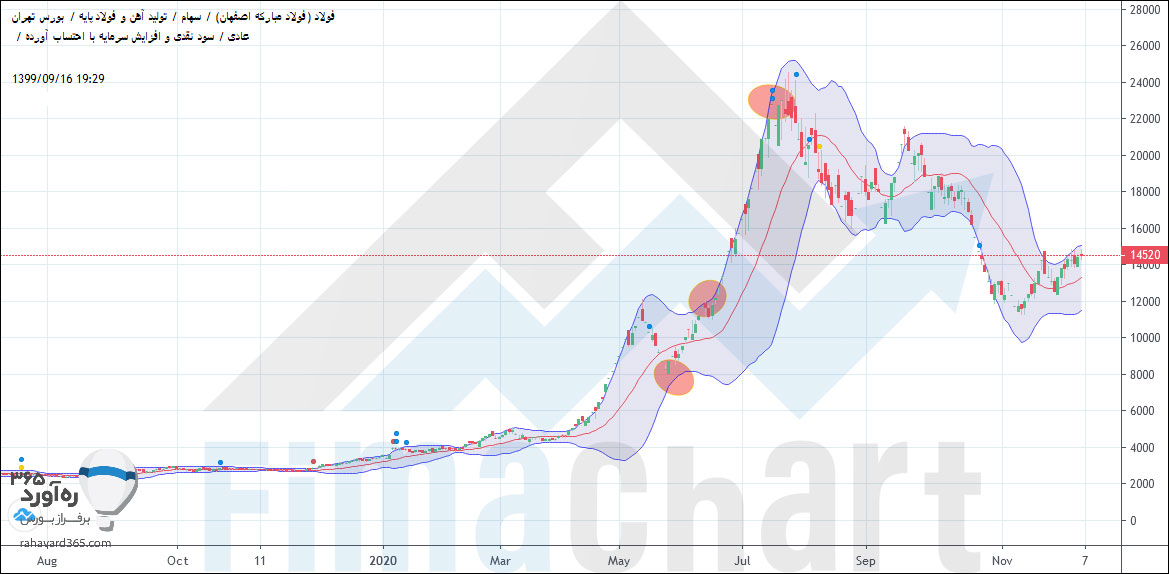

۲- زمانی که قیمت در یک روند صعودی یا نزولی حرکت میکند (نه خنثی)، برخورد با باندهای بولینگر می تواند بیانگر ادامه روند موجود و قدرت بالای خریداران یا فروشندگان باشد. همچنین زمانی که قیمت از باندهای بالایی یا پایینی تجاوز کند، به نوعی وارد منطقه هیجانی و اشباع خرید یا فروش شده و هشدار برگشت روند را صادر میکند.

نکته جالب توجه این جا است که در این روش، بزرگترین اشتباه معاملهگران، فروش در هنگام برخورد با باند بالایی است, چرا که روند سهم کاملا صعودی بوده و برخورد با سقف کانال در واقع بیانکننده ادامه پر قدرت روند تا رسیدن به نقاط اشباع است.

۳- باندهای بولینگر نوسانات قیمت در اطراف میانگین متحرک ساده را به نمایش می گذارند. جان بولینگر متوجه شد که وقتی دو باند بالایی و پایینی به هم نزدیک شده و فشرده میشوند، به زودی روند جدیدی آغاز خواهد شد. توجه کنید که این روند میتواند صعودی یا نزولی باشد.

توجه داشته باشید که فشرده شدن باندها به تنهایی نمیتواند سیگنال خرید یا فروش را صادر کنند بلکه در صورتی که پس از فشردگی، یک کندل روزانه بالای باند میانی تشکیل شود، سیگنال خرید صادر میشود و در صورتی که پس از فشردگی یک کندل روزانه پایین باند میانی تشکیل شود سیگنال فروش صادر خواهد شد.

سلام.آیا این اندیکاتور.ورود وخروج سهم را نشان می دهد.خواهشمندم راهنمای فرمایید. باتشکر

با سلام

توضیحاتتون در مورد اندیکاتور کامل بود.

خدا قوت

سلام

ممنون از توجه شما

سلام وقتی ورود یا خروج پول به سهم رو داریم تا چند روز یا تا چه مدتی روی روند قیمتی سهم که افزایشی یا کاهشی باشه تاثیر میذاره ؟؟؟

سلام

این مورد رو نمیشه حدس زد. کاملا بستگی به نیت افرادی داره که پول سنگین وارد سهم کردن. ممکنه بخوان با یک سود کم خارج شن یا به اصطلاح سهم رو بازی بدن