یورو به دلیل ترس از قرنطینههای جدید که میتواند به رشد اقتصادی این منطقه ضربه بزند، افت کرد. این امر باعث شد که معاملهگرانی که به دنبال سرپناه امن بودند، بیشتر در آتش رشد دلار آمریکا بدمند. هفته اینده نظرسنجیهای تجاری منتشر خواهند شد که میتواند برای تداوم این چرخش فکری معاملهگران مهم باشد. در همین حال، بازارها بر سر اینکه آیا بانک مرکزی نیوزلند یک بار یا دوبار نرخ بهره را افزایش میدهد، به دو دسته تقسیم شدهاند. در صورتی که بانک مرکزی نیوزلند کمی محتاطانه رفتار کند، ممکن است هفته آینده شاهد کاهش ارزش کیوی باشیم.

یورو ضربه میخورد

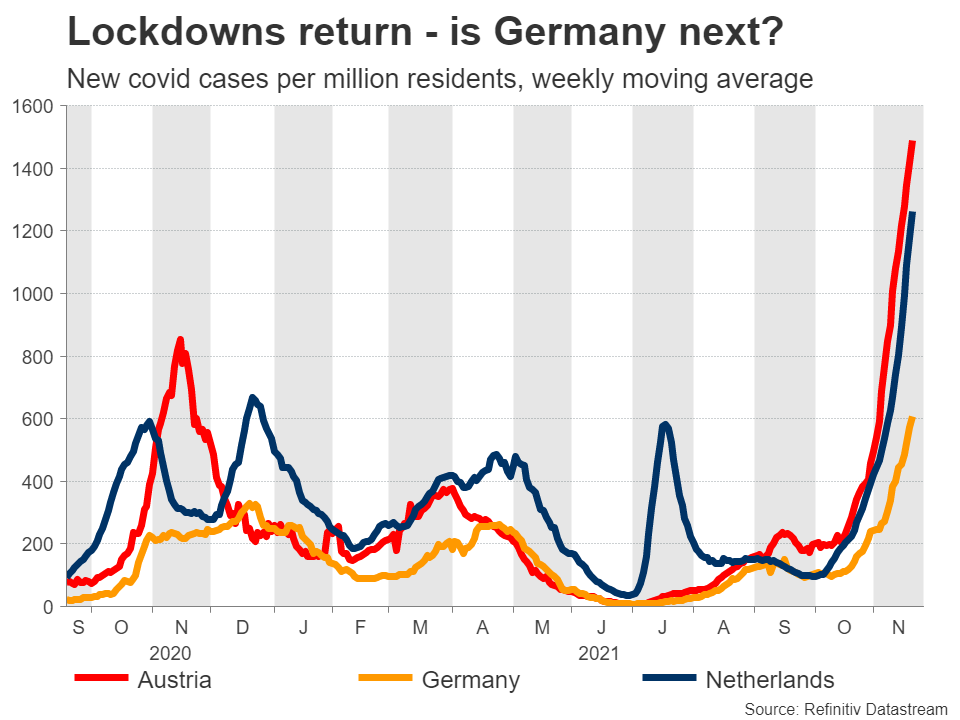

یورو اخیرا تحت فشار شدیدی قرار گرفته است چرا که افزایش شدید موارد ابتلا به کرونا منجر به آن شده است که رشد اقتصادی این منطقه با تهدید مواجه شود. هلند و اتریش اعلام کردهاند که به زودی قرنطینههای جدید اعمال میکنند و این موضوع باعث شده است که نگرانیها برای اعمال قرنطینه در المان نیز افزایش یابد.

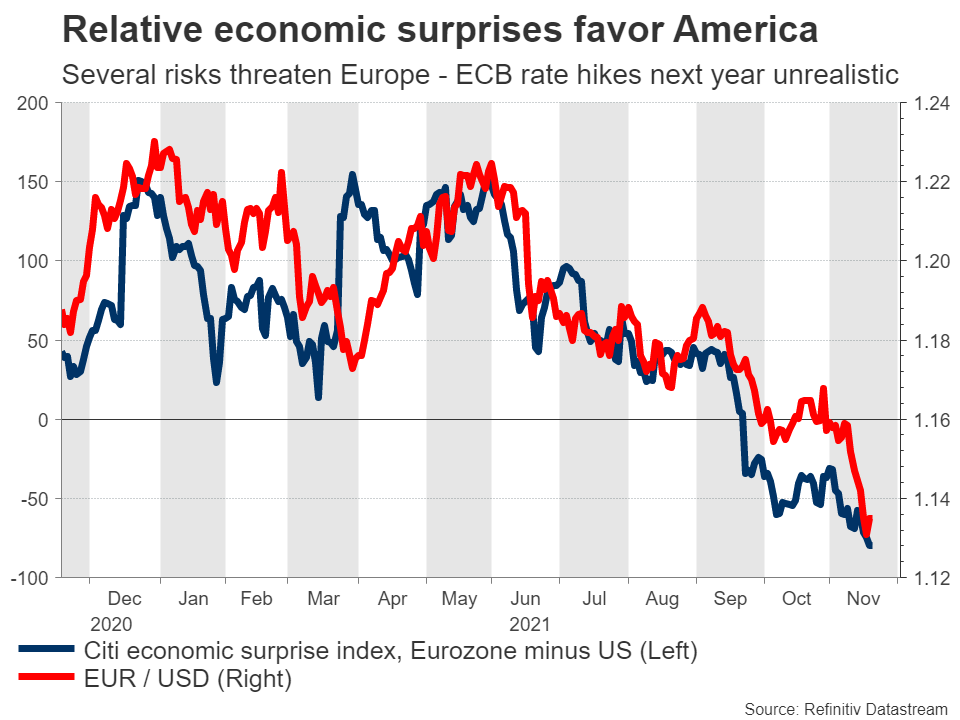

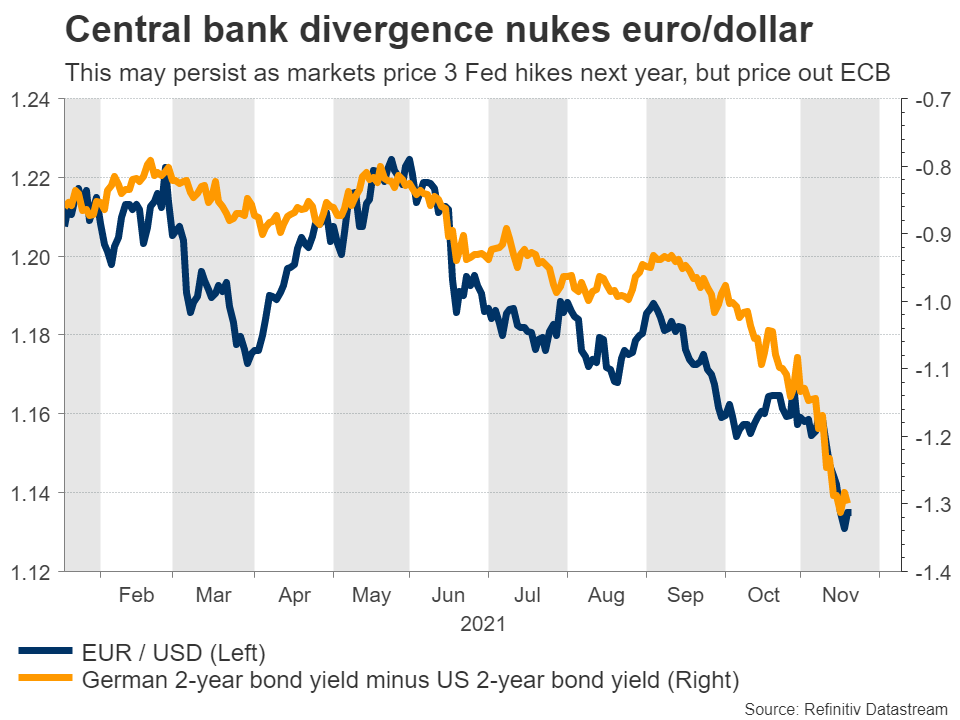

جدای از کرونا، قیمت انرژی نیز افزایش شدیدی پیدا کرده است که این موضوع مصرف کنندگان را تحت فشار قرار داده است. این موضوع باعث شده است که جریانهای ضد اتحادیه اروپا در فرانسه پیش از انتخابات سال آینده این کشور قدرت بگیرند. کاهش سرعت ماشین اقتصاد چین نیز تقاضا برای صادرات اروپا را متزلزل کرده است. در همین زمان، بازارهای پولی به صورت کاملا غیرمنطقی افزایش نرخ بهره برای سال آینده را قیمتگذاری میکنند. معاملهگران بازارهای مشتقه معتقدند افزایش فشارهای تورمی در نهایت بانک مرکزی اروپا را مجبور به افزایش نرخ بهره میکند، با این حال این اتفاق کمی بعید به نظر میرسد.

بانک مرکزی اروپا میداند که اقتصاد آنقدر قوی نیست که بتواند نرخ بهره بالاتر را مدیریت کند. بازار کار در حال حاضر فرسنگها با بهبود فاصله دارد. افزایش نرخ بهره همچنین میتواند نگرانیها در مورد سلامت اقتصادهای بزرگ بدهکار مانند ایتالیا را افزایش داده و باعث افزایش تنش در بازارهای اوراق قرضه شود.

هفته آینده نظرسنجیهای تجاری PMI در روز سهشنبه منتشر میشود. این آمار میتواند سرانجام سرمایهگذاران را متقاعد کند که بانک مرکزی اروپا بعید است نرخ بهره را در سال آینده افزایش دهد. در حالی که محدودیتهای جدید کرونایی اعلام میشود و رشد اقتصادی چین در حال کاهش است، اگر آمار PMI کاهش پیدا کند، میهواند ضربه دیگری به یورو وارد کرده و آن را باز هم کاهش دهد.

صورتجلسه فدرال رزرو تحت نظر

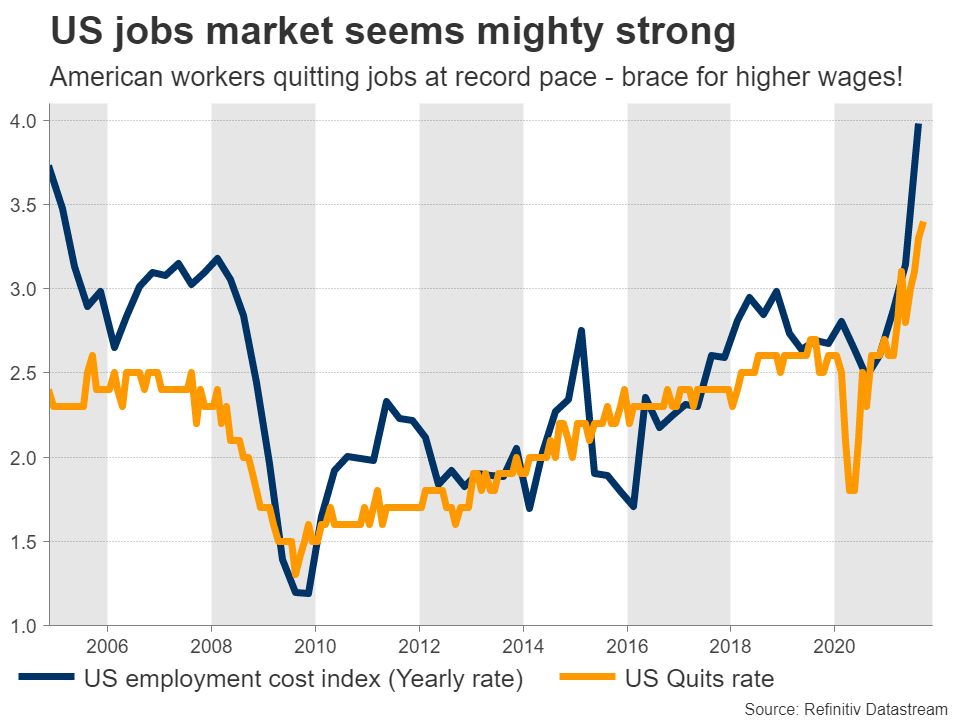

در طرف مقابل، دلار اخیرا افزایش خیره کنندهای از خود نشان داده است. مجموعهای از دادههای بسیار خوب، انتظارات برای افزایش زودهنگام نرخ بهره در ایالات متحده را افزایش داده است. بازارهای پولی اکنون بر روی دوبار افزایش نرخ بهره برای سال آینده به طور کامل قیمتگذاری کردهاند و به احتمال ۳۵ درصد نیز منتظر افزایش ۳ بار نرخ بهره هستند.

آمریکا احتمالا در میان اقتصادهای بزرگ قویترین اقتصاد در این لحظه است. مصرف در این کشور در رونق به سر میبرد، تورم بسیار بالا است و مشاغل از دست رفته به سرعت در حال بازگشت هستند. دستمزدها در حال رشد است و نظرسنجیهای تجاری حاکی از یک رشد قدرتمند در آینده است. جدای از تمام اینها، کنگره قصد دارد یک بسته هزینهکرد دیگر را به تصویب برساند.

در همین حال، هفته آینده طوفانی از آمارها برای ایالات متحده وجود خواهد داشت. PMIهای اولیه ماه نوامبر روز سهشنبه، آمار سفارشات کالاهای بادوام، دومین بازبینی آمار تولید ناخالص داخلی برای سه ماهه سوم، درآمد و مصرف شخصی و شاخص تورم PCE همگی در روز چهارشنبه منتشر میشوند. همچنین در روز چهارشنبه صورتجلسه فدرال رزرو نیز منتشر میشود.

بیشتر تمرکز احتمالا بر روی PMI خواهد بود چرا که یک داده آیندهنگر است. اگر این دادهها نشان از ادامه رونق اقتصادی در ایالات متحده داشته باشد، میتواند بازارها را به سمت قیمتگذاری برای سه بار افزایش نرخ بهره سوق دهد که این مساله باز هم دلار را بالاتر میکشد. صورتجلسه فدرال رزرو نیز مانند همیشه مهم است اما بعید است که این صورتجلسه چیز زیادی را فاش کند، چرا که سیاستگذاران تقریبا تمام آنچه باید بدانیم را گفتهاند.

جلسه بانک مرکزی نیوزلند، یکبار یا دوبار؟

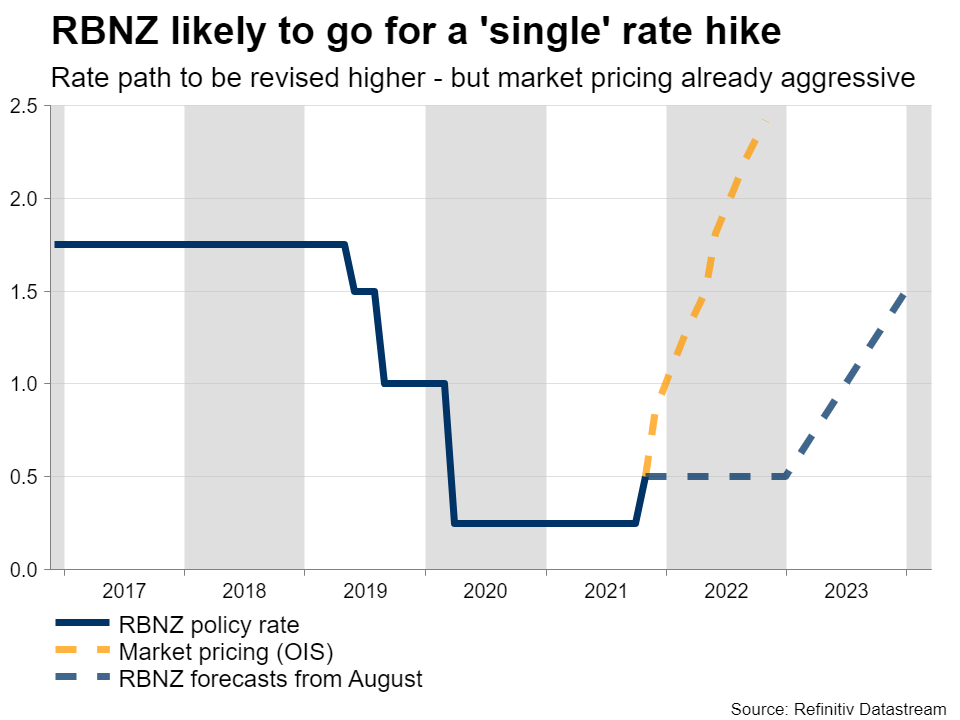

تقریبا قطعی است که بانک مرکزی نیوزلند روز چهارشنبه در جلسه سیاستگذاری خود نرخ بهره را افزایش خواهد داد اما سوال اصلی این است که آنها یکبار (۲۵ نقطه پایه) یا دوبار (۵۰ نقطه پایه) نرخ بهره را افزایش میدهد. در حال حاضر بازارها در این زمینه به دو بخش تقسیم شدهاند.

دلایل محکمی وجود دارد که چرا سیاستهای پولی باید انقباضی شود. نرخ بیکاری نیوزلند در سه ماهه سوم به پایینترین حد خود رسیده است، فشارهای تورمی در حال افزایش است و بازار مسکن در رونق کامل است. با این حال، به نظر میرسد افزایش دوبار نرخ بهره غیرضروری است.

چنین اقدام شدیدی آن هم در زمانی که ریسکهای متعددی مشاهده میشود، خطر شوکه شدن اقتصاد را به همراه خواهد داشت. شیوع دوباره کرونا و کاهش رشد چین که میتواند تقاضا را برای صادرات کالاهای نیوزلند کاهش دهد، از جمله ریسکهایی است که بانک مرکزی نیوزلند باید آنها را مدنظر قرار دهد.

بنابراین، اگرچه غافلگیری همیشه امکان پذیر است، اما محتملترین نتیجه این است که بانک مرکزی نیوزلند تنها یکبار نرخ بهره را افزایش دهد که در این صورت، کیوی ناامید شده و کاهش خواهد یافت.

دادههای استرالیا و بریتانیا تحت نظر

در آن سوی دریای تاسمانی، در استرالیا یک هفته شلوغ از نظر دادهها خواهیم داشت. شاخص PMI برای ماه نوامبر روز سهشنبه منتشر میشود. همچنین آمار هزینههای سرمایهای برای سه ماهه سوم روز پنجشنبه و آمار نهایی خردهفروشی برای ماه اکتبر روز جمعه به بازار عرضه میشود.

نزول قیمت سنگ آهن و تقویت دلار آمریکا اخیر آزی را تحت تاثیر قرار داده است و این کاهش میتواند همچنان ادامه داشته باشد چرا که بازارها همچنان انتظار دارند سال آینده بانک مرکزی استرالیا سه بار نرخ بهره را افزایش دهد که به نظر کمی افراطی میرسد. در حال حاضر اقتصاد استرالیا آنقدر قوی نیست و در صورت عمیقتر شدن رکود چین، ممکن است آسیب بیشتری نیز ببیند.

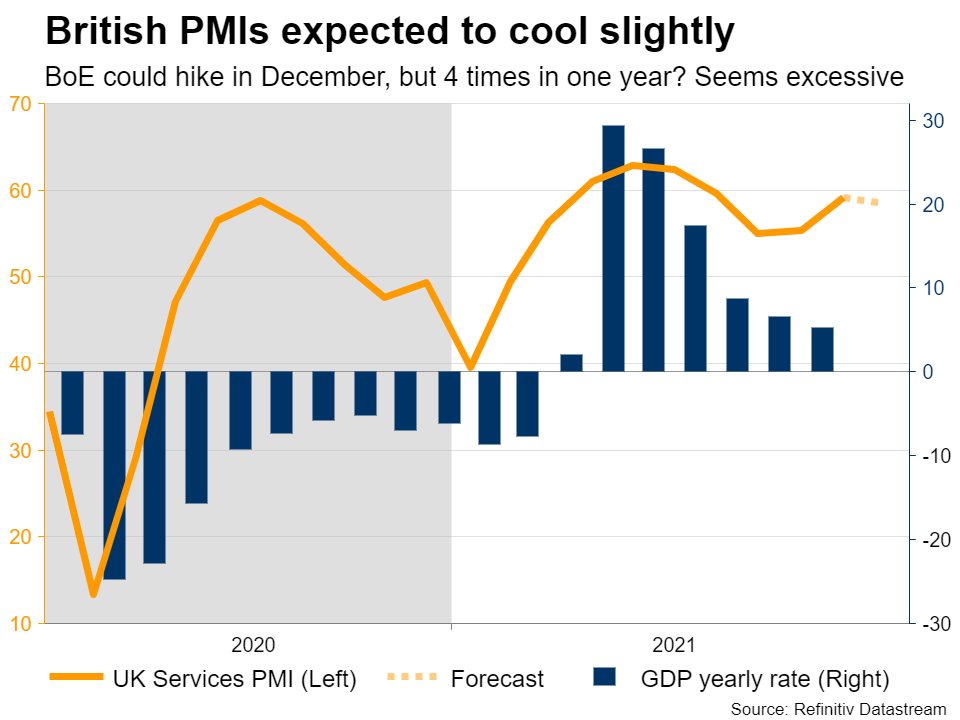

در پایان نیز پوند انگلستان را داریم که هفته آینده در روز سهشنبه به استقبال دادههای PMI ماه نوامبر میرود. استرلینگ تنها ارز مهمی بوده است که اخیرا در برابر حمله شدید دلار مقاومت کرده است و حتی توانست پس از همهگیری به بالاترین سطح در برابر یورو دست پیدا کند.

این موضوع احتمالا به دلیل امید سرمایهگذاران برای افزایش نرخ بهره توسط بانک انگلستان در ماه دسامبر است. این موضوع به دلیل دادههای قابل قبول اخیر کمی منطقی به نظر میرسد. اما بازارها کمی محتاط هستند و تنها به احتمال ۵۰ درصد بر روی افزایش نرخ بهره در ماه آینده قیمتگذاری کردهاند که این موضوع نشان میدهد که پوند هنوز فضا برای رشد بیشتر دارد. ترس بازارها به دلیل جلسه ماه گذشته بانک انگلستان است که علیرغم سیگنالهای مثبت برای افزایش نرخ بهره، از اینکار امتناع کرد. با این حال بازارهای پول در حال حاضر ۴ بار افزایش نرخ بهره در سال آینده را پیشبینی میکنند که این موضوع کمی افراطی به نظر میرسد.

منبع: XM