در این مطلب با کمک مقالهای از وبسایت «Forex Training Group» سعی داریم تا با استفاده از سیستم معاملاتی چنگال اندروز به توضیح مفاهیم پیشرفتهتر حول معاملات با کانالها بپردازیم.

چنگال اندروز چیست؟

چنگال اندروز (Andrew’s Pitchfork) که بعضاً از آن تحت عنوان مطالعات خطوط میانی (Median Lines) یاد میشود، یکی از روشهای کاربردی و ترسیمی در تحلیل تکنیکال بازارهای مالی است. این ابزار که به نام معاملهگر مشهور آلن اچ اندروز نامگذاری شده است، روشی بسیار محبوب و کاربردی در بین معاملهگران است و برای ایجاد فرصتهای سودآور و بهره بردن از نوسانات در بازارهای مالی مورداستفاده قرار میگیرد.

این ابزار در گروه مطالعات کانالهای قیمتی قرار میگیرد؛ چراکه ساختار چنگال در واقع از دو خط موازی و یک خط میانی در وسط این دو (همانند خط میدچنل کانال) تشکیل شده است. به این ترتیب، ابزار ترسیم اندروز دارای سه سطح موازی است که فاصله خطهایی که بهصورت دوبهدو کنار یکدیگرند، برابر است و برای سنجش رفتار قیمت طی روند جاری یا در یک روند جدید استفاده میشود. اندرو معتقد بود که خطوط روند کلاسیک در تحلیل کاربرد بسزایی ندارند، در حالی که خطوطی که از نقاط و پیوتهای بیشتری میگذرند و قیمت، تماس یا واکنش بیشتری با آنها دارد، بسیار کاربردیتر هستند. بنابراین بر مبنای این خط که بهعنوان خط میانی از آن یاد میشود، باید همهی نوسانات و واکنشهای قیمت را در بین دو خط اصلی کانال موردتوجه قرار داد.

- پیوت چیست و چگونه در نمودار شناسایی میشود؟

قبل از ورود به مباحث چنگال لازم است با مفهوم پیوت (Pivot) آشنا شویم. در تعریفی ساده میتوان گفت که پیوتها نقاطی هستند که قیمت در آنها تغییر جهت میدهد یا به عبارتی، در این نقاط روند صعودی به نزولی و برعکس تبدیل میشود. در گذشته با این نقاط تحت عنوان سقف یا کفها آشنا شدیم. این نقاط به راحتی و با کسب کمی تجربه، در نمودار قیمت شناسایی میشوند.

پیوتها بهطور کلی در دو دستهی پیوتهای اصلی (ماژور) و فرعی (مینور) قرار میگیرند. پیوتهای مینور نقاط برگشتی هستند که قیمت در آنها بازگشت کوچکتر و محدودتری دارد. نوسانات در این پیوتها بهطور نسبی کوچکتر بوده و به عبارتی ایستگاههای کوتاهمدت در روند اصلی هستند. در مقابل، پیوتهای ماژور نقاط برگشتی اصلی در نمودار هستند که موجب تغییر روند اصلی قیمت میشوند و آنها را تحت عنوان سقف و کفهای اصلی در نمودار مشاهده میکنیم. نکته اینجاست که در ترسیم خطوط روند یا الگوها، استفاده از پیوتهای اصلی به اعتبار تحلیل میافزاید.

انواع پیوتها را در نمودار معمولاً بهصورت چشمی و پس از کسب کمی تجربه میتوان یافت؛ اما استفاده از ابزارهایی مانند اندیکاتور «زیگ زاگ» (Zig Zag) یا «AO» نیز به روند پیدا کردن آنها در نمودار کمک میکند. بهصورت کلی، اندیکاتور Zig Zag با تشخیص روندهای اصلی و فرعی (موجهای قیمت)، سطوح حمایت یا مقاومت و بهطور کلی نقاط چرخش و پیوتها را نمایان میکند. اندیکاتور AO نیز با نوسان بین دو فاز مثبت و منفی، به شناسایی پیوتهای ماژور در هر فاز کمک میکند. در شکل زیر، با استفاده از هر دو اندیکاتور به شناسایی پیوتها در نوسانات اخیر قیمت بیت کوین پرداختهایم؛ اما شما میتوانید از هر کدام از آنها بهطور جداگانه نیز استفاده کنید.

شناسایی پیوتهای ماژور در نمودار قیمت بیت کوین به تتر با استفاده از دو اندیکاتور Zig Zag و AO

با تبدیل خطوط روند سبز به قرمز در اندیکاتور Zig Zag، پیوتهای ماژور شناسایی میشوند. تغییر فاز در اندیکاتور AO نیز نشان از وجود پیوتهای ماژور در هر یک دارد.

یک پیوت مینور در تایم فریم روزانه ممکن است بهشکل پیوتی ماژور در تایمفریم یکساعته ظاهر شود. بنابراین، انتخاب تایمفریم قبل از ورود به معاملات یک اصل ضروری به شمار میآید.

نحوه ترسیم چنگال اندروز

ترسیم چنگال بر روی نمودار نیاز به کمی مهارت دارد. اما جای نگرانی نیست؛ زیرا با رعایت چهارچوب ترسیم و کسب تجربه، در نهایت این مهارت به دست خواهد آمد. در بعضی موارد، ترسیم مناسب چنگال نیازمند کمی آزمون و خطا است تا به نحوی رضایتبخش با عملکرد قیمت مطابقت داشته باشد. اگر قیمت نسبت به سطوح چنگال واکنش مناسب نشان دهد، در این صورت به تأیید اعتبار آن کمک خواهد کرد. بنابراین میتوان گفت که اعتبار چنگال با تعداد و میزان برخوردها و واکنشهای قیمت به سطوح آن سنجیده میشود.

- گام اول: انتخاب ۳ نقطهی اولیه چنگال اندروز

قبل از ترسیم چنگال، ابتدا معاملهگر باید توانایی شناسایی روند موجود یا در حال شکلگیری را داشته باشد. به نمودار زیر توجه کنید:

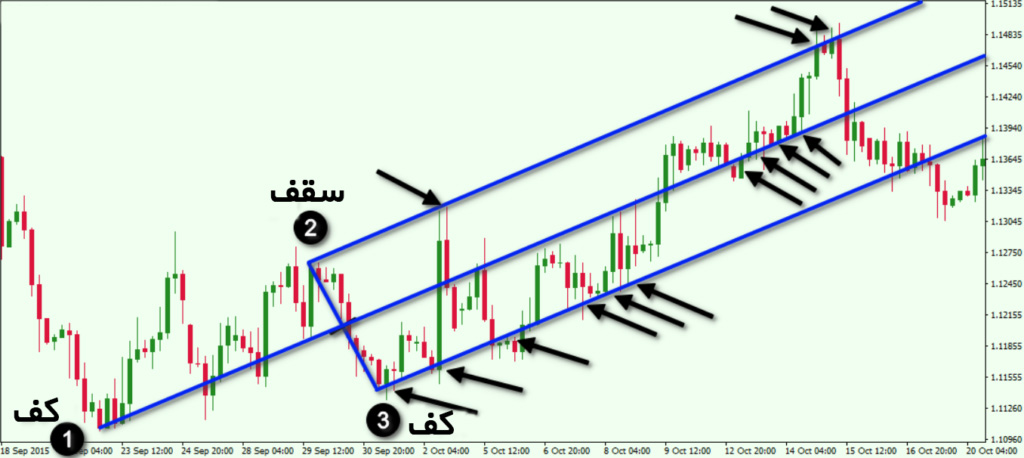

در این نمودار شاهد روند صعودی قیمت هستید. برای ترسیم چنگال به سه نقطهی مرجع (پیوت) از این روند نیاز داریم که با اعداد ۱، ۲ و ۳ یا حروف B ،A و C نامگذاری میشوند. این سه نقطه بهصورت دو کف و یک سقف در روند صعودی (کف، سقف و کف) یا دو سقف و یک کف در روند نزولی (سقف، کف و سقف) هستند.

- گام دوم: رسم خط میانی

اولین کاری که باید هنگام ترسیم چنگال انجام دهید، ایجاد یک خط مستقیم بین نقطهی ۲ و نقطهی ۳ است. این دو نقطه را با یک خط مستقیم به هم وصل کنید، سپس نقطه میانی این خط را مشخص کنید. به شکل زیر توجه کنید:

خط آبی، خطی مستقیم بین نقاط ۲ و ۳ است و علامت سیاه نقطهای در وسط این خط را نشان میدهد. پس از مشخص شدن این نقطه، نوبت به ترسیم خط میانی (Median Line) میرسد. با متصل کردن نقطهی ۱ به این نقطه و ادامه دادن آن، خط میانی بر روی نمودار ترسیم میشود.

رسم خط میانی چنگال اندروز

- گام سوم: تکمیل چنگال اندروز

تا این مرحله نیمی از چنگال را در نمودار مشاهده میکنیم. اکنون وقت تکمیل آن است. برای انجام این کار کافی است از هر دو نقطهی ۲ و ۳، دو خط موازی با خط میانی کشیده و آن را امتداد دهید. شکل نهایی به دست آمده بهصورت زیر خواهد بود:

اکنون چنگال اندرو با موفقیت بر روی نمودار ترسیم شده است. خط وسط تحت عنوان خط میانی و دو خط موازی دیگر بهعنوان کانال چنگال به حساب میآیند. اعتبار ساختار چنگال با میزان و کیفیت واکنش قیمت به خطوط چنگال سنجیده میشود. هر چقدر واکنشها بیشتر و پرقدرتتر باشند، اعتبار چنگال نیز بیشتر خواهد شد. محل واکنشهای قیمت به سطوح چنگال را در شکل زیر مشاهده میکنید.

پیکانهای مشکی نقاطی را نشان میدهند که قیمت خطوط چنگال را لمس میکند و سپس به سرعت در جهت مخالف واکنش نشان میدهد. همانطور که مشاهده میکنید، بیش از ۱۰ نقطه وجود دارد که قیمت در سطح چنگال حمایت شده یا به مقاومت برخورد کرده است.

ابزار ترسیم چنگال اندروز

اگرچه در این آموزش بهصورت قدمبهقدم در مورد چگونگی ترسیم چنگال اندروز در نمودار بحث کردیم؛ اما خبر خوب این است که ابزار ترسیم آن در اکثر پلتفرمهای معاملاتی مانند تریدینگ ویو (Trading view) گنجانده شده است. بنابراین نیازی به ترسیم خطوط بهصورت دستی وجود ندارد. به هر حال همیشه درک مفهوم این مطالعات ارزشمند خواهد بود؛ چراکه به معاملهگر لایههای عمیقتری از دانش نسبت به اجزای آن را میدهد و درک سازوکار آن را آسانتر میکند.

اگر پلتفرم موردنظر شما ابزار ترسیم چنگال را در خود گنجانده است، کافی است به سادگی ابزار«Andrew’s Pitchfork» را از کتابخانهی اندیکاتور انتخاب کنید.

پس از انتخاب ابزار باید سه نقطهی مرجع را مطابق توضیحات شناسایی کنید. به ترتیب با کلیک کردن بر روی هر یک از این سه نقطه، چنگال بهطور خودکار بر روی نمودار قیمت ترسیم خواهد شد.

اصول معامله با چنگال اندروز

استراتژیهای معاملاتی بسیاری بر مبنای چنگال اندروز وجود دارد که همهی آنها از اصول و قوانین اصلی چنگال مشتق میشوند. برای درک بهتر و سادهتر فقط کافی است اصول زیر را به خاطر بسپارید:

- قیمت در اکثر اوقات (۸۰ درصد مواقع) به سمت خط میانی چنگال حرکت کرده و آن را لمس مینماید. (مهمترین اصل)

- قیمت در اکثر اوقات پس از رسیدن و لمس خط میانی تغییر جهت میدهد یا به عبارتی پیوت میسازد.

- گاهی اوقات قیمت تمایل به لمس چندبارهی خط میانی و نوسان در نزدیکی آن را دارد.

- هنگامی که قیمت موفق به لمس کردن خط میانی نشود (۲۰ درصد مواقع) و قبل از رسیدن به خط میانی تغییر جهت دهد، امکان حرکت سریع و پرقدرت قیمت تا نقطهی ۳ وجود خواهد داشت.

- هنگامی که قیمت خط میانی را میشکند، بهاحتمال زیاد قبل از ادامهی مسیر بار دیگر به این خط بازگشت (Pullback) خواهد کرد.

نحوهی معامله پس از شکست چنگال اندروز توسط قیمت

یکی از استراتژیهای محبوب معامله با چنگال اندروز، معامله در هنگام خروج قیمت از چنگال (Break Out) است. این روش یک استراتژی معامله در خلاف روند است، به صورتی که وقتی قیمت در خلاف روند از چنگال خارج میشود، سیگنال ورود به معاملهای در خلاف جهت روند صادر میکند. در واقع هنگامی که قیمت، چنگال را در جهتی مخالف روند آن میشکند، در احساسات بازار تغییر ایجاد میشود و ممکن است روند معکوس شود.

برای معامله در چرخش و معکوس شدن قیمتها، ابتدا باید با مراحل اجرای این استراتژی آشنا شویم. در زیر نگاهی به مراحل معامله پس از شکست چنگال توسط قیمت در چرخش روند صعودی به نزولی میاندازیم.

- در ابتدا باید شکست چنگال توسط قیمت تشخیص داده شود. پس از شناسایی شکست نیز نباید به سرعت وارد معاملات شد؛ بلکه باید منتظر تأیید باشید.

- در اکثر مواقع قیمت پس از شکست چنگال، کف جدیدی در زیر چنگال ایجاد خواهد کرد.

- در این مرحله احتمالاً قیمت برای تست کردن مقاومت خط کف چنگال، این سطح را دوباره خواهد دید.

- در نهایت پس از دیده شدن دوبارهی سطح مقاومت کف چنگال، قیمت بهاحتمال زیاد تا کفی که پس از شکست ساخته است، پایین خواهد آمد. با ریزش قیمت به زیر این کف، سیگنال تأیید صادر خواهد شد و معاملهگر میتواند وارد معامله فروش شود.

حد ضرر معامله در بالای سقفی که قیمت پس از شکستن چنگال به آن بازگشت کرده است، قرار داده میشود. تعیین حد سود معاملات در این استراتژی نیز میتواند کاملاً مبتنی بر حرکات قیمت باشد. در سادهترین روش، میتوان در سطوح حمایت (یا مقاومت) سود معاملات را ذخیره کرد. از الگوهای قیمتی یا حتی الگوهای کندل استیک (شمعها) و روشهای مشابه نیز میتوان برای ذخیرهی سود معاملات استفاده کرد.

چنگال تصویر قبل را در نظر بگیرید، با اعمال قوانین معاملاتی بالا بار دیگر به آن نگاه میاندازیم. نمودار زیر چهار مرحلهی موردنیاز را برای تأیید معکوس شدن روند با استفاده از چنگال اندرو نشان میدهد.

در گام اول، شکست چنگال توسط قیمت را شناسایی میکنیم. قیمت در گام دوم کفی در زیر چنگال تشکیل میدهد. در گام سوم قیمت به سطح شکسته شدهی چنگال برمیگردد و آن را بهعنوان مقاومت آزمایش میکند. در نهایت و در گام چهارم قیمت روندی نزولی در پیش گرفته و به زیر کف قبلی حرکت میکند. هنگامی که معکوس شدن روند در این چهار مرحله تأیید شد، معاملهگر با قرار دادن حد ضرر در بالای سقف تشکیلشده در گام سوم، وارد معاملهی فروش میشود. در این مثال، پس از سیگنال تأیید در نقطهی ۴، شاهد افت قابلتوجه قیمت هستیم. در معاملات خرید نیز رویه بهصورت مشابه ولی معکوس مثال بالا خواهد بود.

نکته: اولین هدف قیمتی که پس از شکست چنگال اندروز توسط قیمت مدنظر قرار میگیرد، خط ماشهی چنگال (Trigger Line) خواهد بود. خط ماشه خطی است نقطهی ۱ را به ۲ یا ۳ متصل میکند. هدف دوم حرکت قیمت بهاندازهی فاصلهی بین خط میانی تا یکی از سطوح در بالا یا پایین چنگال خواهد بود. هدف نهایی قیمت بهاندازهی دو برابر این فاصله (دقیقاً بهاندازهی عرض چنگال) و پس از نفوذ قیمت به بالا یا پایین سطح قبل تعریف میشود.

در تصویر بالا، چنگال ترسیمشده در نمودار قیمت بیت کوین به تتر را در تایمفریم روزانه مشاهده کنید. در ابتدا قیمت پس از شکست چنگال تا خط ماشه حرکت کرده، سپس در شکست این خط موفق نبوده و بار دیگر به داخل چنگال بازگشت کرده است. در ادامه قیمت با شکست خط کف چنگال، در ابتدا تا اولین هدف قیمتی (خط ماشه) و در مراحل بعد بهاندازهی عرض چنگال ریزش داشته است. در نهایت با ریزش قیمت به زیر کفی که دربارهی آن در این بخش صحبت کردیم، سیگنال تأیید معکوس شدن روند صادر شده است.

نحوهی معامله با توجه به حرکات قیمت در داخل چنگال اندروز

با کمی دقت در حرکات قیمت در یک چنگال معتبر احتمالاً متوجه شدهاید که قیمت در داخل چنگال بهطور مرتب خط میانه را شکسته و از سطوح بالا و پایین (خطوط سقف و کف چنگال) جهش میکند. در واقع این حرکات همان چیزی هستند که اعتبار چنگال را تأیید میکنند. بنابراین سطوح داخلی یک چنگال معتبر بهعنوان حمایت و مقاومت در برابر حرکات قیمت عمل میکنند. در ادامه نگاهی دقیقتر به قوانین اساسی برای معامله داخل چنگال اندروز خواهیم داشت:

- وقتی قیمت از بالای سطوح مختلف چنگال به سمت پایین حرکت کرده و به آنها برخورد میکند، موقعیت خرید به وجود خواهد آمد.

- وقتی قیمت از پایین سطوح مختلف چنگال به سمت بالا حرکت کرده و به آنها برخورد میکند، موقعیت فروش به وجود خواهد آمد.

- حد ضرر معاملات به دو صورت تنظیم میشود:

- اگر با جهش قیمت از سطحی از چنگال که پایینتر از قیمت است وارد معاملهی خرید میشوید، حد ضرر در زیر کفی تنظیم میشود که پس از جهش ایجاد شده است.

- در مقابل اگر با ریزش قیمت از سطحی از چنگال که بالاتر از قیمت است وارد معاملهی فروش میشوید، حد ضرر در بالای سقفی تنظیم میشود که پس از ریزش ایجاد شده است.

- موقعیتهای خود را تا تحقق دو شرط زیر باز بگذارید.

- تا زمانی که قیمت به سطح مخالف چنگال برسد.

- تا زمانی که قیمت خط میانی را در خلاف جهت جهش اولیه بشکند.

حال با بررسی یک مثال ببینیم که مجموعهی این قواعد چگونه معاملات را شکل میدهند:

نمودار بالا، چنگال اندرو را در روند صعودی نشان میدهد. نقاط ۱، ۲ و ۳ سه نقطهی مرجع (کف، سقف و کف) تشکیلدهندهی این چنگال هستند. آنالیز چنگال را از کف قیمتی ۱ که نقطهی چرخش اولیه قیمت است، شروع میکنیم. قیمت پس از جهش از این کف، تا جایی افزایش مییابد که سقف ۲ را ساخته و متعاقباً با ریزش بعدی خود، در نهایت کف قیمتی ۳ را تشکیل میدهد.

با داشتن این سه نقطه قادر به ترسیم چنگال هستیم. در اینجا معاملهگر میتواند در نقطهی ۳ به فکر باز کردن موقعیت خرید باشد یا منتظر جهش دوباره از سطح چنگال باشد. این جهش ثانویه بهعنوان تأییدیهای برای اعتبار چنگال عمل میکند. همانطور که می بینید قیمت پس از آن افزایش می یابد و در ادامه خط میانی را می شکند که نشان از روند صعودی نسبتاً قوی است. پس از شکست، قیمت به سطح بالایی (سقف) چنگال میرسد. این برخورد میتواند بهعنوان سیگنالی برای خروج از موقعیت خرید تلقی شود.

البته در این شرایط ممکن است برخی از معاملهگران از معاملات سودده خود خارج نشوند. استدلال این دسته به این صورت است که قیمت برای تست کردن خط میانی به این سطح حمایتی برخورد کرده و دوباره حرکت صعودی خود را از سر خواهد گرفت. بنابراین معاملهگرانی که ترجیح میدهند بیشتر در معاملات خود باقی بمانند، برای خروج از آنها به تحلیل واکنش قیمت به خط میانی روی میآورند. در این سناریو خط میانی توسط قیمت شکسته شده است که بهعنوان سیگنال خروج از معاملات خرید محسوب میشود. قیمت پس از شکست سطح میانی، سطح پایینی (کف) چنگال را میشکند و روند نزولی قیمت تأیید میشود. به نمونهای از چنگال نزولی در تصویر زیر توجه کنید:

با شروع این دوره میبینیم که قیمت روند نزولی در پیش گرفته است. بنابراین، ابزار چنگال نیز با در نظر گفتن سه نقطهی ۱، ۲ و ۳ (سقف،کف و سقف) روی نمودار و با شیب نزولی ترسیم میشود. توجه داشته باشید که قیمت قبل از نقاط ۲ و ۳، با واکنش به خط میانی، سه سقف ایجاد کرده است. این حرکات یک سرنخ اولیه برای ترسیم چنگال اندروز به ما میدهد. از ریزش قیمت در نقطهی ۳ نیز میتوان برای ورود به معاملات فروش استفاده کرد.

در ادامه قیمت به سرعت کاهش یافته و با شکست خط میانی خود را به کف چنگال میرساند. در اینجا شکست خط میانی نشاندهندهی قدرت روند نزولی است. همچنین توجه داشته باشید که قیمت سه کف دیگر در سطح پایینی چنگال (کف) ساخته و به سرعت جهت حرکت را معکوس کرده است. اولین سیگنال خروج از این معاملات فروش، زمانی است که سطح پایینی چنگال لمس میشود. نوع دوم سیگنال خروج از معامله زمانی اتفاق میافتد که قیمت خط میانی را به سمت بالا میشکند.

قیمت پس از شکستن خط میانی همچنان به سمت بالا حرکت می کند تا جایی که سطح فوقانی چنگال را نیز قطع کند. این به معنی معکوس شدن روند نزولی و ایجاد فرصت خرید است. همانطور که میبینیم، قیمت با شکست چنگال روند صعودی در پیش گرفته است.

یکی از دلایلی که معامله با چنگال اندروز را محبوب و کاربردی میکند این است که ساختار این ابزار سطوح حمایت و مقاومت پنهانی را که بهطور معمول قابل تشخیص نیستند، در نمودار نشان میدهد. به این ترتیب معاملهگرانی که با پرایس اکشن معامله میکنند، با گنجاندن این نوع تحلیل در استراتژی معاملاتی خود قادر به درک عمیقتری از رفتار قیمت خواهند بود.

- ویژگیهای یک چنگال ایدهآل

به هر مقدار که چنگال ترسیمشده بر روی نمودار یک یا چند مورد از ویژگیهای زیر را داشته باشد، دارای اعتبار بیشتری خواهد بود:

- خط میانی آن بیشترین تعداد واکنش قیمت را در گذشته دارا باشد.

- نقطهی ۳ از لحاظ قیمتی حتماً باید بین دو نقطهی اول و دوم باشد. در غیر این صورت، شکل ترسیمی یک کانال رگرسیونی روند بوده است.

- شیب چنگال نباید بیشتر از ۶۰ درجه باشد. با استفاده از ابزار Trend Angle در پلتفرم تریدینگ ویو و ابزارهای مشابه سنجش زاویهی روند، قادر به تأیید زاویهی چنگال (زاویهی خط میانی) خواهید بود. برای ترسیم این زاویه، نمودار قیمتی باید در حالت یکبهیک باشد. برای یکبهیک کردن در تریدینگویو میتوانید از گزینه «auto» استفاده کنید.

- چنگال تمام دادههای قیمتی بین دو بازهی شروع و پایان را شامل شود. به عبارتی دادههای پرت و خارج از محدودهی چنگال نداشته باشیم.

جمعبندی

چنگال اندروز یک ابزار تکنیکال و ترسیمی بر روی نمودار است که در دستهی کانالهای قیمتی قرار میگیرد. این ابزار از سه خط موازی تشکیل شده است، دو خط بالا و پایین (سقف و کف) و خط میانی که در وسط این دو خط و به موازات آنها حرکت میکند.

برای ترسیم چنگال اندروز در نمودار، باید مراحل زیر را اجرا کنید. این مراحل مربوط به معامله در روند صعودی هستند، بنابراین در روند نزولی بهصورت مشابه ولی معکوس خواهند بود.

- روند غالب یا روند نوظهور را شناسایی کنید.

- پایینترین نقطهی شروع روند (کف) را انتخاب کرده و آن را با عدد ۱ علامتگذاری کنید.

- یک سقف قیمتی بعد از نقطهی ۱ انتخاب کرده و آن را با عدد ۲ علامتگذاری کنید.

- بعد از این دو نقطه، یک کف قیمتی دیگر را انتخاب کرده و آن را با عدد ۳ علامتگذاری کنید.

- نقاط ۲ و ۳ را با یک خط مستقیم به هم متصل کنید و وسط این خط را نشانهگذاری کنید.

- خط میانی چنگال را ترسیم کنید. این خط با وصل کردن نقطهی ۱ به وسط خط واصل دو نقطهی ۲ و ۳ ترسیم میشود.

- از هر کدام از دو نقطهی ۲ و ۳، دو خط به موازات خط میانی ترسیم کنید. در این صورت خط بالا و پایین چنگال را خواهید داشت.

- با انجام مراحل بالا، در نهایت سه خط موازی با فاصلهی یکسان از یکدیگر خواهید داشت. این مجموعه چنگال اندروز شما بر روی نمودار خواهد بود.

- اعتبار چنگال را با تعداد و قدرت واکنشهای قیمت به سطوح آن بسنجید.

- اگر قیمت به سطوح چنگال واکنش مناسب و کافی نشان نداده است، نقاط ۲ و ۳ را تغییر دهید.

- کلیهی قوانین بالا برای روندهای نزولی نیز قابل استفاده است. در روند صعودی انتخاب نقاط ۱، ۲ و ۳ بهصورت کف، سقف و کف و در روند نزولی بهصورت سقف، کف و سقف است.

اکثر پلتفرمهای تحلیلی و معاملاتی ابزار ترسیم چنگال اندروز را در خود گنجاندهاند و تنها کافی است تا سه نقطهی مرجع را در نمودار مشخص کنید و نرمافزار بهصورت خودکار چنگال را ترسیم خواهد کرد.

یکی از راههای کسب سود با استفاده از تجزیه و تحلیل چنگال اندروز، شناسایی شکستها (Break Out) است. در شرایط فرضی در یک روند صعودی با مشاهدهی موارد زیر، میتوانید وارد معاملهی فروش (Short) در معاملات مارجین شوید:

- قیمت سطح پایین چنگال را بشکند.

- قیمت پس از کاهش به زیر این سطح چرخش کرده و یک کف قیمتی در زیر آن ایجاد میکند.

- قیمت پس از چرخش بار دیگر افزایش مییابد و سطح پایین چنگال را که اکنون برای آن مقاومت محسوب میشود، تست میکند یا به عبارتی میبیند.

- در مرحلهی بعد قیمت به زیر کف مذکور نزول کرده و تأییدیه لازم برای ورود به معامله را صادر میکند.

- حد ضرر معامله کمی بالاتر از مقاومت زیر کف چنگال تنظیم میشود.

- با بهره بردن از قوانین پرایس اکشن میتوانید حد سود معاملات و نقاط خروج را پیدا کنید.

روش دیگر معامله با چنگال، جابهجایی و حرکت قیمت درون آن و بین سطوح داخلی بهصورت زیر است:

- با جهش قیمت از سطوح پایین چنگال وارد معاملهی خرید شوید.

- با سقوط قیمت از سطوح بالای چنگال وارد معاملهی فروش شوید.

- با جهش قیمت از سطوح مختلف چنگال، حد ضرر معاملات را در بالا یا پایین آنها قرار دهید.

- موقعیتهای خود را تا زمانی که قیمت به سطح مخالف چنگال برسد یا خط میانی را در خلاف جهت جهش اولیه بشکند، باز نگه دارید.