در این مطلب از فیماچارت تحلیل هفتگی فارکس را در هفته دوم نوامبر (۱۷ تا ۲۱ آبان ۱۴۰۰) می خوانید. همراه ما باشید.

پس از دو هفته بسیار شلوغ، هفته آینده، هفته نسبتا آرامی خواهد بود. هیچ جلسه بانک مرکزی در این هفته تشکیل نمیشود و تنها تعداد انگشتشماری داده منتشر خواهد شد. تنها رویدادی که میتواند هفته آینده کمی هیجان ایجاد کند، آخرین داده تورم ایالات متحده است که احتمالا به افزایش تورم اشاره خواهد کرد. اگر فشارهای قیمت همچنان افزایش پیدا کند، ممکن است موج جدیدی از نگرانیها در مورد افزایش سریع نرخ بهره توسط فدرال رزرو ایجاد کرده و دلار را باز هم افزایش دهد.

نه چندان گذرا

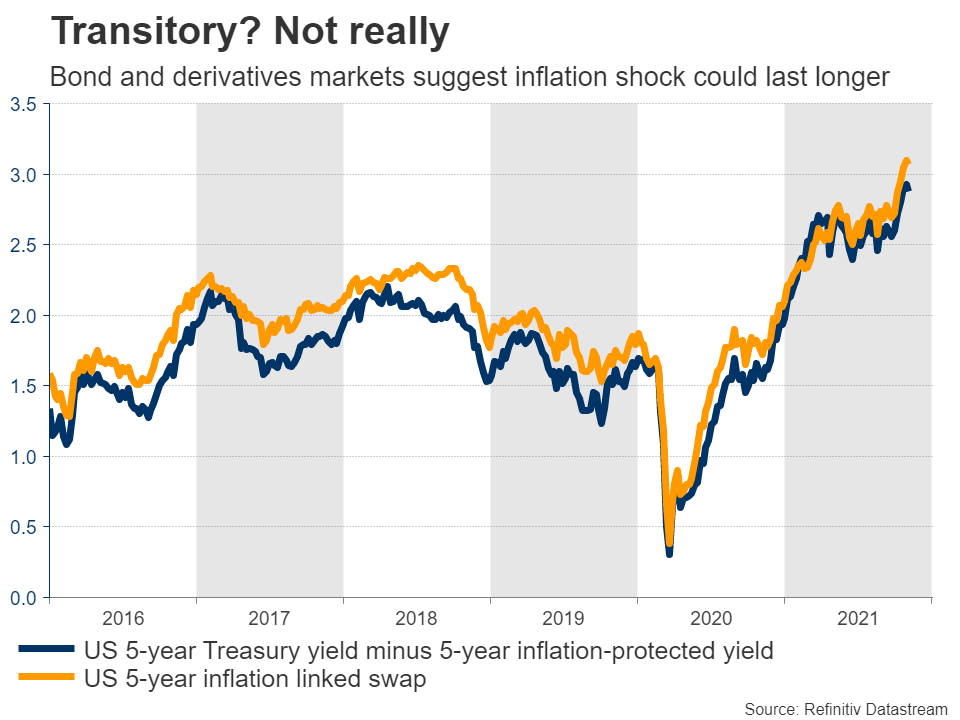

آیا تورم به خودی خود از بین میرود؟ این سوال اخیرا بازارها و بانکهای مرکزی را آزار داده است. قطعا تورم همچنان گذرا به نظر میرسد، اما هزینههای هنگفت دولت، مشکلات زنجیره تامین، افزایش هزینههای حمل و نقل، افزایش قیمتهای انرژی و… تمام این عوامل تورم را بالاتر از انتظار بردند اما تاثیر آنها پس از مدتی از بین میرود.

تفکر بانک مرکزی این بود که «تا زمانی که انتظارات تورمی افزایش نیابد، همهچیز گذرا است». خب در حال حاضر انتظارات تورمی بالاتر رفته است. سرمایهگذاران اوراق مشتقه اکنون شرط میبندند که این شوک تورمی بسیار طولانیتر خواهد بود، بنابراین در حال محافظت خود در برابر تورم هستند. در حال حاضر مشکل تنها زنجیره تامین نیست. رشد دستمزدها سرعت گرفته است، اجاره بها با افزایش قیمت مسکن شروع به افزایش کرده است و کنگره قصد دارد هزینهکردهای بیشتری را تصویب کند. دقیقا به همین دلیل است که گزارش CPI هفته آینده ایالات متحده در روز چهارشنبه بسیار حیاتی خواهد بود. این آمار نشان خواهد داد که آیا فشارهای تورمی همچنان در حال گسترش هستد یا خیر؟

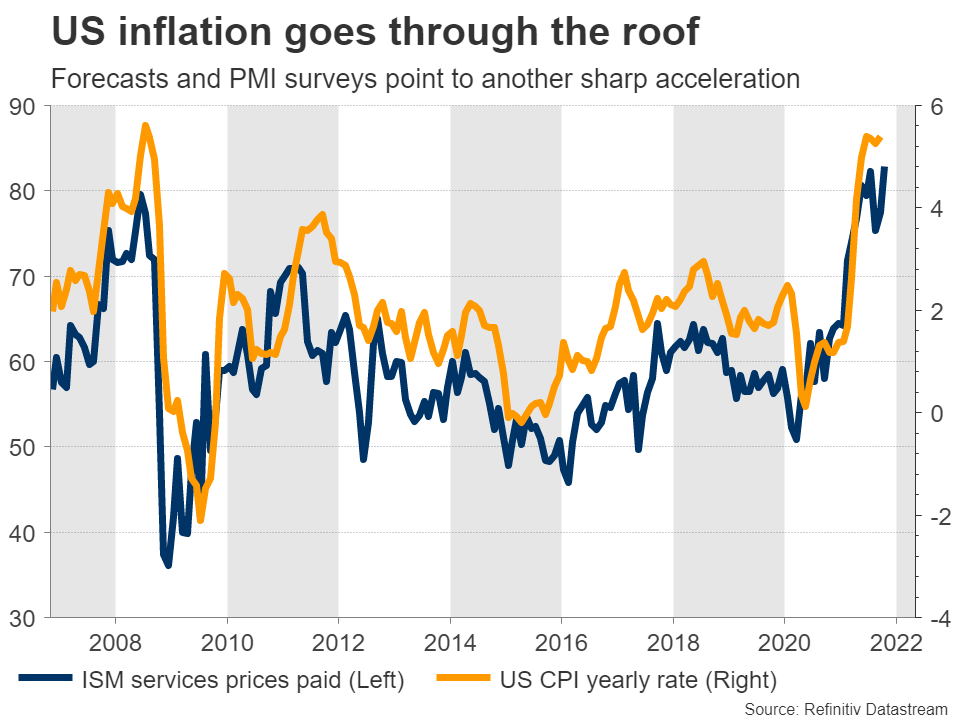

پیشبینیها حاکی از آن است که نرخ سالانه CPI در ماه اکتبر به ۵.۹ درصد رسیده است که بالاتر از ۵.۴ درصد ماه قبل است. اما با توجه به سیگنالهای تجاری مختلف، ریسکها پیرامون این پیشبینی ممکن است حتی صعودی باشند. شاخصهای PMI نشان میدهد که قیمتهای فروش در حال افزایش «با بالاترین نرخ ثبت شده» هستند. در حالی که شاخصهای قیمت در هر دو نظرسنجی ISM PMI نیز به شدت افزایش یافتند.

بازارهای پول اکنون دو افزایش نرخ بهره برای سال آینده در سپتامبر و دسامبر را پیشبینی میکنند. با این فرض که فدرال رزرو سرعت تیپرینگ را تغییر ندهد، خرید داراییها توسط فدرال رزرو در ماه ژوئن به پایان میرسد. ریسک اصلی این است که اگر تورم همچنان در حال افزایش باشد، بازارها میتوانند کل این جدول زمانی را به جلو برانند. ممکن است فدرال رزرو سرعت تیپرینگ را افزایش دهد به گونهای که در ماه می به پایان برسد. در این صورت، زمینه برای سه افزایش نرخ بهره در ژوئن (یا ژوئیه)، سپتامبر و دسامبر فراهم میشود.

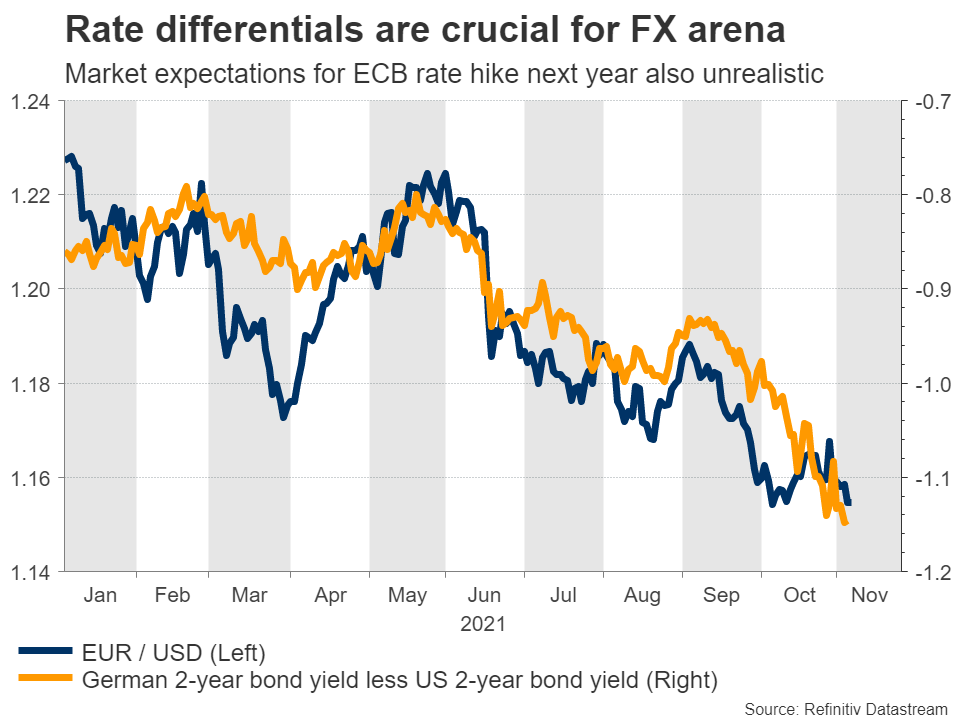

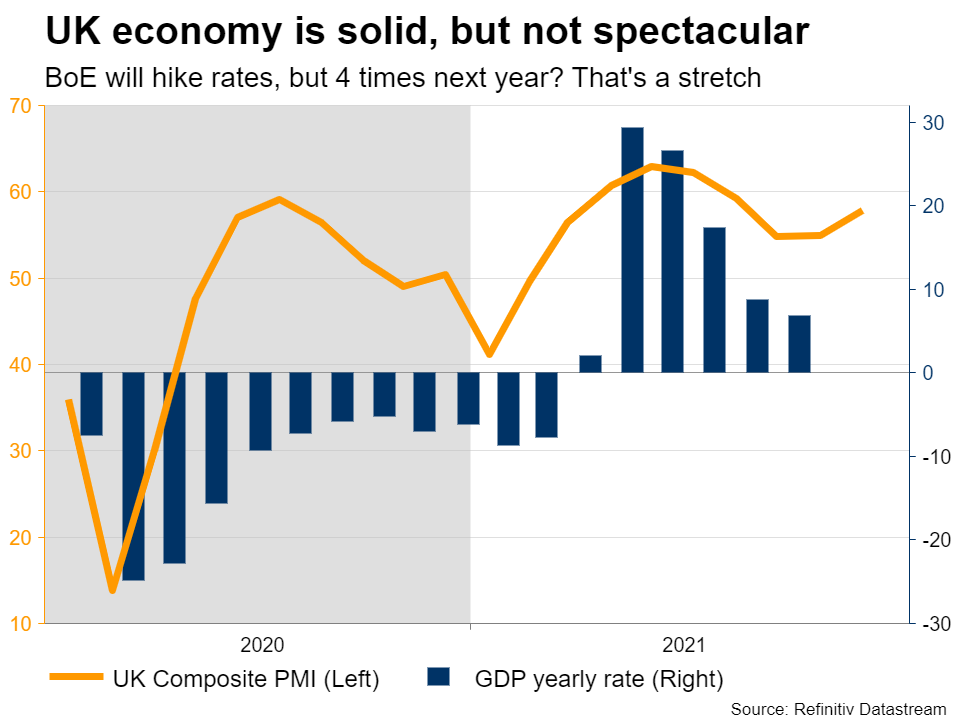

این امر ریسک صعودی برای دلار به همراه دارد، به ویژه در برابر ارزهایی که بانکهای مرکزی آنها انتظارات بازار برای افزایش نرخ بهره را ناامید کردهاند. دلار استرالیا، پوند انگلیس و تا حدودی یورو در این دسته قرار میگیرند. هیچکدام از این اقتصادها آنقدر که بازارها پیشبینی میکنند رشد اقتصادی خوبی ندارند. بنابراین قیمتگذاری فعلی بازار برای سه بار افزایش نرخ بهره توسط بانک مرکزی استرالیا و چهار بار افزایش نرخ بهره توسط بانک انگلستان کمی غیرواقعی به نظر میرسد.

در طرف مقابل، دو بانک مرکزی که میتوانند در افزایش نرخ بهره با فدرال رزرو برابری کنند یا از آن جلوتر بروند، بانک کانادا و بانک مرکزی نیوزلند است. اقتصاد کانادا کاملا در حال شکوفایی است. بنابراین جفت ارزهایی مانند AUDCAD یا GBPCAD به راحتی نمیتوانند رو به بالا حرکت کنند. اگرچه قیمت نفت در این میان تعیین کننده خواهد بود.

گزارش اشتغال استرالیا مورد توجه خواهد بود

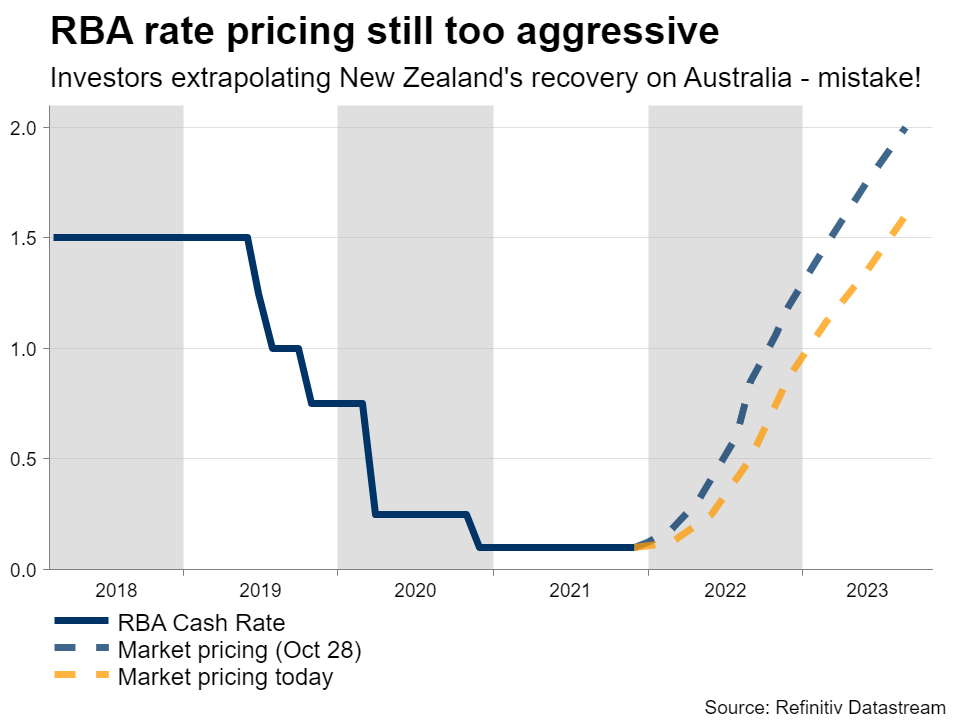

صحبت از استرالیا شد. بانک مرکزی این کشور تمام تلاش خود را برای عقب راندن قیمتگذاری بازار در این هفته انجام داد. آقای لوو، رئیس بانک مرکزی این کشور تصریح کرد که نرخ بهره تا سال ۲۰۲۳ فزایش نخواهد یافت و سرمایهگذاران نسبت به آخرین جهش تورم واکنش بیش از حد نشان دادهاند. اما حتی پس از تمام این حرفها، بازارها همچنان انتظار افزایش سه بار نرخ بهره برای سال آینده را دارند.

اقتصاد استرالیا آنقدر قوی نیست. مطمئنا، این کشور در طول آخرین قرنطینه ضربه چندانی نخورده است، اما بازار کار و بازار مصرف همچنان آسیب دیده است. در همین حال، قیمت سنگ آهن همچنان در حال کاهش است و رشد اقتصاد چین نیز کند شده است. مورد آخر یکی از بزرگترین ریسکها برای اقتصاد استرالیا است چرا که این کشور برای جذب صادرات خود به چین متکی است.

به نظر میرسد سرمایهگذاران از بهبود قدرتمند اقتصاد نیوزلند به عنوان مدلی برای عملکرد اقتصاد استرالیا در آینده استفاده میکنند. این دو اقتصاد ویژگیهای مشابهی با یکدیگر دارند و معمولا با یکدیگر حرکت میکنند، اگرچه ممکن است اینبار اوضاع متفاوت باشد.

در روز پنجشنبه، زمانی که دادههای اشتغال استرالیا در ماه اکتبر منتشر میشود، ما سرنخهای بیشتری در مورد اقتصاد این کشور دریافت خواهیم کرد. احتمالا به لطف بازگشایی اقتصاد، گزارش قدرتمند خواهد بود، اما آیا این قدرت آنقدر هست که سه بار افزایش نرخ بهره در سال آینده را توجیه کند؟ وقتی بازارها تا این حد هاوکیش هستند، زمینه برای ناامیدی بیشتر میشود.

دادههای چین و بریتانیا تحت نظر

رویداد دیگری که میتواند بر دلار استرالیا و سایر داراییهای ریسکپذیر مانند سهام تاثیر بگذارد، آمار تجاری این کشور در آخر هفته آینده و آمار تورم در روز چهارشنبه است. تمرکز اصلی احتمالا بر روی قیمت تولیدکننده است که انتظار میرود از ۱۰.۷ درصد قبلی به ۱۲ درصد در ماه اکتبر افزایش یابد.

این معیار برای مشاهده تورم جهانی بسیار مهم خواهد بود. اگر کارخانههای چینی به صادرات تورم ادامه دهند، ممکن است اینگونه استدلال شود که فشارهای تورمی مداوم خواهد بود.

در نهایت به بریتانیا میرسیم. آمار تولید ناخالص داخلی بریتانیا برای ماه سپتامبر و کل سه ماهه سوم روز پنجشنبه منتشر میشود. بانک مرکزی انگلستان این هفته در بازار طوفانی به پا کرد و در حالی که همه منتظر افزایش نرخ بهره بودند، این کار را انجام نداد. با این حال، سرمایهگذاران تصور میکنند که این موضوع تنها یک تاخیر بوده است و بازار در حال قیمتگذاری بر روی افزایش شدیدنرخ بهره در سال آینده است.

به این ترتیب ریسکها پیرامون پوند همچنان به سمت پایین متمایل است. اقتصاد بریتانیا به حدی گرم نمیشود که به نرخ بهره بسیار بالا نیازی داشته باشد. بانک انگلستان صرفا میخواهد انتظارات تورمی را کنترل کند، کاری که میتواند با سیاستهای انقباضی کمتر از آنچه در بازار قیمتگذاری شده است، بدست آورد.

منبع: XM