در این نوشته از فیماچارت به تحلیل هفتگی فارکس از تاریخ ۸ تا ۱۲ آذر می پردازیم. همراه ما باشید.

بعید است که دلار بتواند به راحتی از کانون توجهات خارج شود. این هفته نیز با انتشار آمار اشتغال ماه نوامبر، توجهات باز هم به اقتصاد آمریکا و انتظارات برای تسریع تیپرینگ توسط فدرال رزرو معطوف میشود. انتظار میرود آخرین ماه سال ۲۰۲۱، با حجم زیادی از دادهها همراه شود. جدای از دادههای برجسته از اقتصاد ایالات متحده، کانادا نیز آمار تولید ناخالص داخلی برای سه ماهه سوم و آمار اشتغال خود را منتشر میکند. استرالیا آمار رشد اقتصادی را منتشر خواهد کرد و سرمایهگذاران آخرین دادههای تورمی از منطقه یورو را مشاهده خواهند کرد.

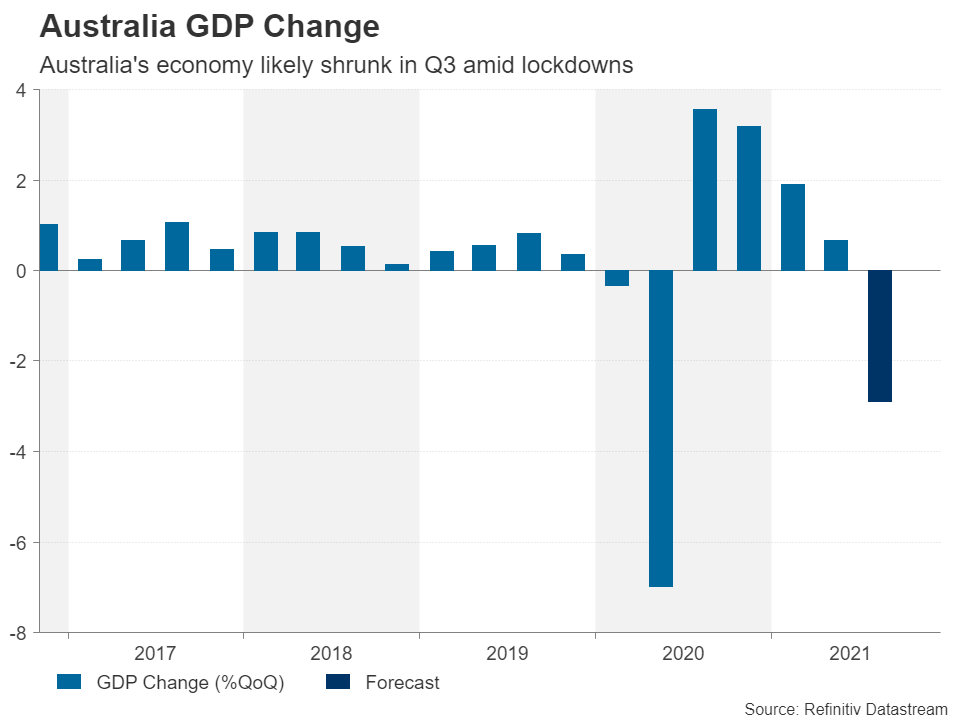

اقتصاد استرالیا احتمالا در سه ماهه سوم سال کوچک شده است

وزن قرنطینههای اخیر استرالیا به طور کامل در برآورد تولید ناخالص داخلی سه ماهه منتهی به اکتبر که روز جهارشنبه منتشر میشود، مشخص خواهد شد. اما پیش از این داده، موجودی کسب و کارها برای سه ماهه اخیر و سهم خالص صادرات به ترتیب در روزهای دوشنبه و سهشنبه منتشر میشوند. انتظار میرود تقاضای شدید برای صادرات منابع استرالیا به طور کلی ضربه ناشی از کرونا به اقتصاد این کشور را کاهش داده باشد. همچنین پیشبینی میشود بخش مصرف و ساخت و ساز نیز به شدت کاهش یافته باشند.

با توجه به این که سرمایهگذاران تقریبا چهار بار افزایش نرخ بهره توسط بانک مرکزی استرالیا در سال ۲۰۲۲ را پیشبینی کردهاند، آمار بهتر از انتظار رشد اقتصادی میتواند از این دیدگاه که بانک مرکزی قبل از سال ۲۰۲۳ نرخ بهره را افزایش میدهد، حمایت کند.

با این حال، هرگونه تغییر در چشمانداز نرخ بهره احتمالا چندان قابل توجه نخواهد بود، اما ممکن است بهانه خوبی باشد تا گاوهای دلار استرالیا وارد عمل شده و آزی را از کف چند هفتهای خود در برابر دلار آمریکا بالا بکشند.

اما اگرچه زمینهای برای یک شگفتی صعودی در آمار تولید ناخالص داخلی وجود دارد، اما PMI تولیدی چین در روزهای سهشنبه و پنجشنبه میتواند ریسکهای نزولی بیشتری برای دلار استرالیا ایجاد کند. اقتصاد چین در حال سرد شدن است و هرگونه شواهد تازه مبنی بر شتاب گرفتن کاهش رشد اقتصادی میتواند به حال و هوای ریسک و همینطور دلار استرالیا آسیب بزند.

لونی امیدوار به بهبود با کمک دادهها

دلار کانادا نیز از حمله بیرحمانه دلار آمریکا در امان نمانده است، در حالی که چشمانداز اقتصاد کانادا کاملا خوشبینانه است. انتظارات فزاینده مبنی بر اینکه فدرال رزرو نه تنها زودتر از موعد نرخ بهره را افزایش میدهد، بلکه چندین بار افزایش نرخ بهره خواهد داشت، جایگزین قیمتگذاری تهاجمی سرمایهگذاران برای سیاستهای انقباضی بانک کانادا در سال ۲۰۲۲ شده است.

گمانهزنیها مبنی بر اینکه کدام بانک نرخ بهره را بیشتر افزایش میدهد، تقریبا به طور قطع در هفته آینده تمام نمیشود چرا که آمار اشتغال در کانادا و ایالات متحده بررسی خواهد شد.

همچنین سرمایهگذاران در روز جمعه این فرصت را خواهند داشت تا ببینند اقتصاد کانادا در سه ماهه سوم که بخش اعظمی از کشور در قرنطینه بود، با چه شدتی رشد کرده است.

آمار قدرتمند تولید ناخالص داخلی در روز سهشنبه و یک جهش بزرگ در آمار اشتغال ماه اکتبر میتواند باعث شود که بانک کانادا در نشست سیاستگذاری ۸ دسامبر خود یک چرخش هاوکیش دیگر داشته باشد که این موضوع میتواند باعث تقویت دلار کانادا شود.

با این حال دلار کانادا نگاه ویژهای به گردهمایی آتی تولید کنندگان بزرگ نفتی خواهد داشت.

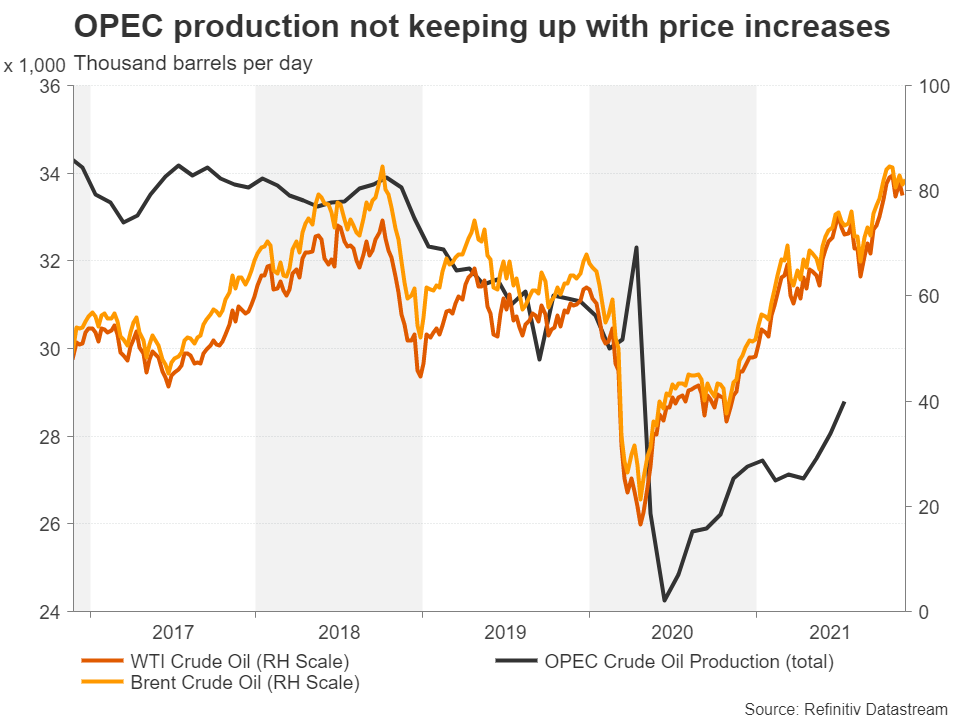

آیا اوپک مصرف کنندگان را تنبیه میکند؟

اتحاد مصرف کنندگان بزرگ نفت به رهبری ایالات متحده برای آزادسازی هماهنگ ذخایر نفتی نه تنها باعث کاهش قیمت نفت نشد، بلکه به یک فاجعه انجامید. قیمت نفت پس از اعلامیه ایالات متحده و سایر کشورها مبنی بر آزاد سازی ذخایر، نه تنها کاهش پیدا نکرد، بلکه افزایش نیز یافت، تنها چیزی که جلوی افزایش بیشتر قیمت نفت را گرفت، ترس از سویه جدید کرونا و ریسک های بالقوه آن بود که میتواند بر چشمانداز تقاضا تاثیر بگذارد.

اکنون سوال این است که آیا اوپک، آمریکا و متحدان خبیثش را به خاطر این اقدام مجازات خواهد کرد یا خیر؟ احتمالا نه. اما این کار احتمال افزایش تولیدات توسط اوپک پلاس را کاهش میدهد. البته عدم قطعیت ظاهر شده توسط سویه جدید دلتا و افت شدید قیمت نفت در روز جمعه میتواند بر تصمیم اوپک پلاس سایه بیندازد.

در مورد نشست هفته آینده اوپک پلاس، در حال حاضر نتیجه محتمل این است که آنها به برنامه افزایش ماهانه ۴۰۰ هزار بشکه در روز پایبند بمانند. با این حال این جلسه ممکن است سرنخهایی برای این موضوع که تولیدات در سال ۲۰۲۲ به کدام سمت حرکت میکند، ارائه دهد که این میتواند یک محرک کلیدی برای لونی باشد.

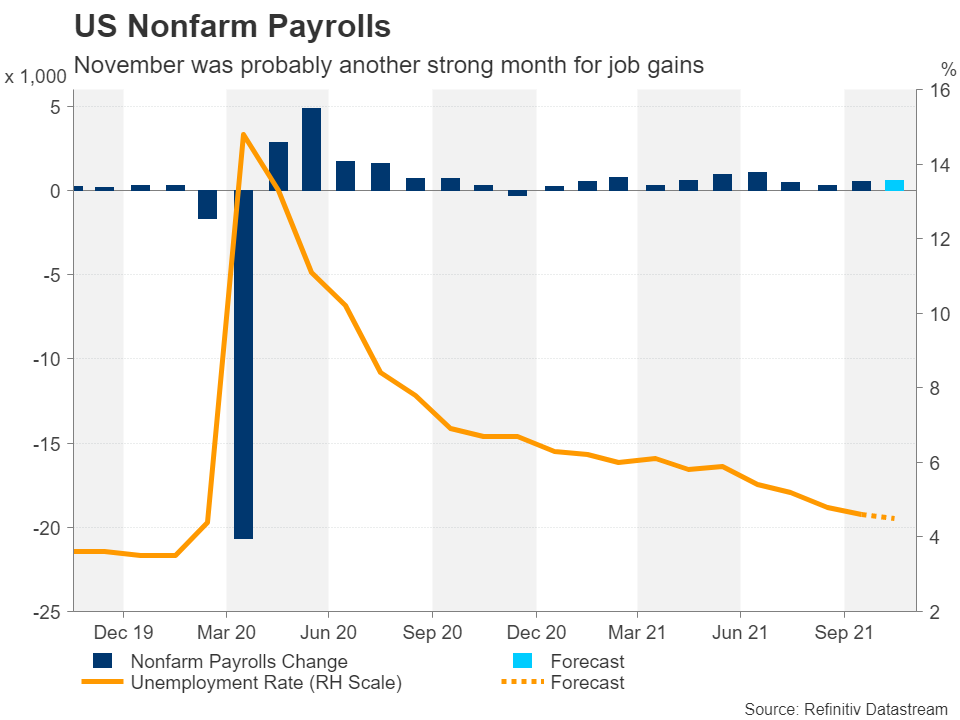

یک NFP خوب دیگر؟

اگرچه در یک سال اخیر روند کلی بازار کار ایالات متحده مثبت بوده است، اما این بازار با فراز و نشیبهای متعددی روبرو بود. با این حال، افزایش قابل توجه ۵۳۱ هزار شغل در ماه گذشته به سرمایهگذاران و فدرال رزرو این اطمینان را داد که تنها مساله موجود برای رسیدن به اشتغال کامل، زمان است. تحلیلگران پیشبینی میکنند که نوامبر ماه خوبی برای ایجاد شغل بوده است و اجماع فعلی بر روی ۵۶۳ هزار شغل است. این آمار نرخ بیکاری را تا ۴.۵ درصد کاهش میدهد در حالی که پیشبینیها برای رشد متوسط دستمزد سالانه ۵.۰ درصد است.

اگر آمار اشتغال روز جمعه مطابق یا بهتر از پیشبینیها باشد، این موضوع انتظارات را برای تسریع تیپرینگ توسط فدرال رزرو در جلسه ماه دسامبر تقویت میکند. همچنین هفته آینده گزارشهای PMI از ISM منتشر خواهد شد که مورد توجه سرمایهگذاران خواهد بود.

سایر دادههایی که از ایالات متحده منتشر میشود عبارت است از: خانههای در انتظار فروش در روز دوشنبه، شاخص اعتماد مصرف کننده و PMI شیکاگو در روز سهشنبه و سفارش کارخانهجات در روز جمعه.

در صورتی که دادهها بهتر از پیشبینیها باشند، میتوانند به افزایش بیشتر قیمت دلار منجر شوند. در حال حاضر چشمانداز اقتصادی ایالات متحده و همینطور چشمانداز افزایش نرخ بهره صعودی است. این البته به این معنا است که دیگر ارزهای عمده شانس کمی برای جبران کاهشهای اخیر در برابر دلار آمریکا دارند.

ریسک اصلی برای دلار در چند روز آینده این است که جروم پاول هنگام شهادت در کمیته بانکی سنا در روز سهشنبه، گمانهزنیها برای تسریع تیپرینگ را رد کند. رئیس فدرال رزرو و جانت یلن، وزیر خزانهداری برای پاسخ به سوالات قانونگذاران در مجلس سنا حاضر خواهند شد. در این جلسه مشخص خواهد شد که آیا پاول نیز مانند بعضی از همکارانش خواهان تسریع در کاهش محرکها هست یا خیر. کشف سویه جدید کرونا میتواند پاول را وادار به در نظر گرفتن جانب احتیاط کند.

تورم منطقه یورو باز هم افزایش خواهد یافت

ممکن است تورم منطقه یورو در ماه نوامبر به بالاترین میزان از سال ۱۹۹۱ برسد. این آمار روز سهشنبه منتشر میشوند و انتظار میرود که تورم به ۴.۴ درصد نسبت به سال گذشته برسد. اگر این افزایش پیش از بدتر شدن اوضاع کرونا در اتحادیه اروپا انجام میشد، قطعا میتواند گمانهزنیها برای افزایش نرخ بهره را تقویت کند. با این حال، با توجه به اینکه احتمالا آلمان در تصویب قرنطینه به اتریش میپیوندد، احتمالا بانک مرکزی اروپا منتظر خواهد ماند تا ببیند آیا اثرات گذرا بر تورم خود به خود محو خواهد شد یا خیر.

از این رو بهترین سناریو برای بهبود یورو در کوتاه مدت این است که دلار کاهش یابد.

جدای از آمار تورمی، شاخص تمایلات اقتصادی برای ماه نوامبر، آمار نهایی PMI برای ماه نوامبر در روز پنج شنبه و آمار خرده فروشی در روز جمعه نیز میتواند توجهات را به خود جلب کند.

در نقاط دیگر جهان، PMI نهایی برای ماه نوامبر در بریتانیا، آمار خرده فروشی و تولیدات صنعتی در ژاپن و نظرسنجی چشمانداز کسب و کار نیوزلند در کنار آمار تجاری سه ماهه سوم این کشور میتواند توجه سرمایهگذاران را به خود جلب کند.

منبع: XM